股指期貨與商品期貨相同特征 股指期貨的獨特性與優(yōu)勢

admin

合約標(biāo)準(zhǔn)化期貨合約的“標(biāo)準(zhǔn)化”,是指除價格外,期貨合約的所有條款都是預(yù)先規(guī)定好的,具有標(biāo)準(zhǔn)化特點。期貨交易通過買賣標(biāo)準(zhǔn)化的期貨合約進行。

(1)交易集中化。

期貨市場是一個高度組織化的市場,并且實行嚴(yán)格的管理制度,期貨交易在期貨交易所內(nèi)集中完成。

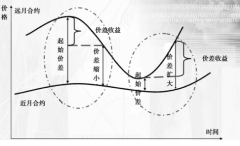

(2)對沖機制。

期貨交易可以通過反向?qū)_操作結(jié)束履約責(zé)任。

(3)每日無負(fù)債結(jié)算制度。

每日交易結(jié)束后,交易所根據(jù)當(dāng)日結(jié)算價對每一會員的保證金賬戶進行調(diào)整,以反映該投資者的贏利或損失。如果價格向不利于投資者持有頭寸的方向變化,每日結(jié)算后,投資者就須追加保證金;如果保證金不足,投資者的頭寸就可能被強制平倉。

(4)杠桿效應(yīng)。

股指期貨采用保證金交易。由于需繳納的保證金數(shù)量是根據(jù)所交易的指數(shù)期貨的市場價值來確定的,因此,交易所會根據(jù)市場的價格變化,決定是否追加保證金或是否可以提取超額部分。

2.股指期貨的獨特性

● 股指期貨的標(biāo)的物是特定的股票指數(shù),報價單位以指數(shù)點計。

● 合約的價值以一定的貨幣乘數(shù)與股票指數(shù)報價的乘積來表示。

● 股指期貨的交割采用現(xiàn)金交割,不通過交割股票而是通過結(jié)算差價用現(xiàn)金來結(jié)清頭寸。

3.股指期貨與商品期貨的區(qū)別

(1)標(biāo)的指數(shù)不同。

股指期貨的標(biāo)的物為特定的股價指數(shù),不是真實的標(biāo)的資產(chǎn);而商品期貨交易的對象是具有實物形態(tài)的商品。

(2)交割方式不同。

股指期貨采用現(xiàn)金交割,在交割日通過結(jié)算差價用現(xiàn)金來結(jié)清頭寸;而商品期貨則采用實物交割,在交割日通過實物所有權(quán)的轉(zhuǎn)讓進行清算。

(3)合約到期日的標(biāo)準(zhǔn)化程度不同。

股指期貨合約的到期日都是標(biāo)準(zhǔn)化的,一般到期日有3月、6月、9月、12月幾種;而商品期貨合約的到期日根據(jù)商品特性的不同而有差異。

(4)持有成本不同。

股指期貨的持有成本主要是融資成本,不存在實物貯存費用,有時所持有的股票還有股利,如果股利超過融資成本,還會產(chǎn)生持有收益;而商品期貨的持有成本包括貯存成本、運輸成本、融資成本。股指期貨的持有成本低于商品期貨。

(5)投機性能不同。

股指期貨對外部因素的反應(yīng)比商品期貨更敏感,價格的波動更頻繁和劇烈,因而股指期貨比商品期貨具有更強的投機性。

4.股指期貨的優(yōu)勢

(1)提供較方便的賣空交易。

賣空交易的一個先決條件是必須首先從他人手中借到一定數(shù)量的股票。國外對于賣空交易有較嚴(yán)格的限制,這就使得在金融市場上,并非所有的投資者都能很方便地完成賣空交易。例如,在英國只有證券做市商才有資格借到英國股票;而美國證券交易委員會規(guī)則10A-1規(guī)定,投資者借股票必須通過證券經(jīng)紀(jì)人來進行,還必須繳納一定數(shù)量的相關(guān)費用。因此,賣空交易也并非人人可做。而進行股指期貨交易則不然。實際上,有半數(shù)以上的股指期貨交易中包括擁有賣空的交易頭寸。

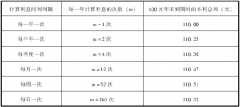

(2)交易成本較低。

相對現(xiàn)貨交易,股指期貨交易的成本是相當(dāng)?shù)偷摹9芍钙谪浗灰椎某杀景ń灰讉蚪稹①I賣價差、用于支付保證金的機會成本和可能的稅項。如在英國,期貨合約是不用支付印花稅的,并且購買指數(shù)期貨只進行一筆交易,而想購買多種(如100種或者500種)股票則需要進行多筆、大量的交易,交易成本很高。而美國一筆期貨交易(包括建倉并平倉的完整交易)收取的費用只有30美元左右。有人認(rèn)為,股指期貨交易成本僅為股票交易成本的十分之一。

(3)較高的杠桿比率。

在英國,對于一個初始保證金只有2 500英鎊的期貨交易賬戶來說,它可以進行的金融時報100種指數(shù)期貨的交易量可達70 000英鎊,杠桿比率為28︰1。由于保證金繳納的數(shù)量是根據(jù)所交易的指數(shù)期貨的市場價值來確定的,交易所會根據(jù)市場的價格變化情況,決定是否追加保證金或是否可以提取超額部分。

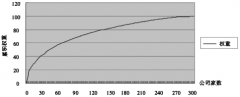

(4)市場的流動性較高。

有研究表明,股指期貨市場的流動性明顯高于現(xiàn)貨股票市場。如在1991年,F(xiàn)TSE-100指數(shù)期貨交易量就已達850億英鎊。

從國外股指期貨市場發(fā)展的情況來看,使用股指期貨最多的投資者當(dāng)屬各類基金(如各類共同基金、養(yǎng)老基金、保險基金)的投資經(jīng)理。另外,其他市場參與者主要有承銷商、做市商、股票發(fā)行公司。