RSI指標(biāo)的缺陷

admin

RSI指標(biāo)最重要的作用是能夠顯示當(dāng)前市場的基本態(tài)勢,指明市場是處于強勢還是弱勢,或者牛皮盤整之中,同時還能大致預(yù)測頂和底是否來臨。但RSI指標(biāo)只能是從某一個角度觀察市場后給出的一個信號,所能給股民提供的只是一個輔助的參考,并不意味著市場趨勢就一定向RSI指標(biāo)預(yù)示的方向發(fā)展。尤其在市場劇烈震蕩時,還應(yīng)參考其他指標(biāo)進行綜合分析,不能簡單地依賴RSI的信號來作出買賣決定。下面列出RSI指標(biāo)的一些缺陷。

• 分析周期差異:較短周期的RSI指標(biāo)雖然比較敏感,但快速震蕩的次數(shù)較多,可靠性較差;較長周期的RSI指標(biāo)盡管信號可靠,但指標(biāo)的敏感性不夠,反應(yīng)遲緩,因而經(jīng)常錯過買賣機會。

• RSI根據(jù)收盤價計算,如果當(dāng)天行情的波幅很大、上下影線較長時,RSI就不可能較為準(zhǔn)確地反映此時行情的變化。

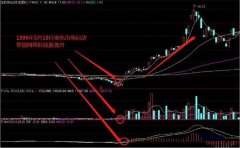

• 超買、超賣出現(xiàn)后,指標(biāo)鈍化,易發(fā)出錯誤的操作信號。在“牛市”和“熊市”的中間階段,RSI值升至90以上或降到10以下的情況時有發(fā)生,此時指標(biāo)鈍化后會出現(xiàn)模糊的誤導(dǎo)信息,若依照該指標(biāo)操作可能會出現(xiàn)失誤,錯過盈利機會或較早進入市場而被套牢。

• RSI指標(biāo)與股價“背離”走勢常常滯后。一方面,市場行情已經(jīng)出現(xiàn)反轉(zhuǎn),但是該指標(biāo)的“背離”信號卻可能滯后出現(xiàn);另一方面,有時“背離”現(xiàn)象出現(xiàn)數(shù)次后,行情才真正開始反轉(zhuǎn),在實際操作中較難確認(rèn)。

• 當(dāng)RSI值在50附近波動時該指標(biāo)往往失去參考價值。一般而言,RSI值在40~60之間研判的作用并不大。按照RSI的應(yīng)用原則,當(dāng)RSI從50以下向上突破50分界線時代表股價已轉(zhuǎn)強;RSI從50以上向下跌破50分界線則代表股價已轉(zhuǎn)弱。但實際情況經(jīng)常讓股民一頭霧水,股價由強轉(zhuǎn)弱后卻不跌、由弱轉(zhuǎn)強后卻不漲的現(xiàn)象相當(dāng)普遍。這是因為在常態(tài)下,RSI會在大盤或個股方向不明朗而盤整時,率先整理完畢并出現(xiàn)走強或走弱的現(xiàn)象。

在實際運用中若要克服這個缺點,可以在價格變動幅度較大且漲跌變動較頻繁時,將RSI參數(shù)設(shè)定得小一點;在價格變動幅度較小且漲跌變動不頻繁時,將RSI參數(shù)設(shè)定得大一點即可。