看巴菲特如何取得股票交易的成功

admin

東方銅牛網——看巴菲特如何取得股票交易的成功

巴菲特的卓越不凡,在于他同時贏得了“人生博弈三條戰線”的三面金牌:有效賺錢、有效散錢、有效地知己知人。這個成就可說空前,是不是絕后,要看我們中國人怎樣努力了。1996年初我在《上海證券報》開辟專欄推介價值投資的理念和方法,到現在已過去二十余年,對巴翁的深邃智慧,還在不斷琢磨和學習。下面先談談我對他在價值投資的兩個核心觀念的一些體悟。

記得我在介紹價值投資的第一篇文章就提到,巴菲特一直在告誡,證券投資博弈猶如打獵,要是你一生中僅有20發子彈,怎樣發射才能打到價值很高的獵物呢?巴菲特的“魔彈”是十發九中,很少失手,又是怎么擊中靶心的?

看看美國股市1926年至2015年來的歷史,就不難了解巴翁這項成績是如何驚人。過去這90年間,在美國股市交易的股票總數超過25700只,然而股市整體價值的三分之一是由其中的30只股票創造的,半數以上的股票都虧了本,六成以上的公司破了產。在任何一個年頭,有一半以上的股市價值是靠0.3%的公司帶來的,而高達75%的股市收益又是其中4%的公司所帶來的。換句話說,股市收益分配的“基尼指數”要遠比國民收入分配更懸殊。

A股市場不也是這樣嗎?贏家總是集中在少數幾個。怎樣才能打中高價值的大獵物,是大家都亟欲了解的。

沒有疑問,巴翁用的是來復槍,狙擊手用的那類,瞄準器無比精準,而他的射技又高超,心和手從不發抖。大家都知道,選股是件極難的事,命中尤其槍槍命中,幾乎是不可能的。巴菲特事實上也在建議散戶,投資股指基金是比較穩妥的做法。

今年的股東大會上巴翁特別表彰了基金先驅杰克·博格爾。博格爾創立了世上第一個覆蓋整個股市的指數基金,并且極大地降低了交易費用。他給散戶大眾制造的顯然是把霰彈槍,代價極為低廉,企圖將股市里的“大小獵物”一網打盡。

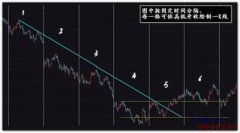

用來復槍來精準打擊,打中的回報很高,可是打中的概率卻極低;而用霰彈槍的優劣則恰好相反:成本很低但回報平平(獵物像野鴨子,不夠刺激),只是股市平均數而已。那又該怎么來協調這選股的兩難境地呢?在此提及一個經驗事實,供大家參考。

美國的達利歐堪稱投資大師,他創建的橋水基金規模名列世界的前五位,得益于他的團隊的選股和趨勢判斷能力,業績更為突出。達利歐也曾煩惱過來復槍還是霰彈槍的取舍兩難。這個問題落實到經過風險校準的投資長期收益上,無外乎“投資組合要分散到多大范圍?”——你的霰彈槍打的范圍得多寬,才算是合理的?

達利歐的團隊深入研究分析了股市的海量歷史數據,給出了他們的合理解答。達利歐稱其作“投資的圣杯”的這個發現認為,風險分散要旨乃在于投資組合里各個對象在市場價格波動上的相關性,而不是股票(或債券,或其他金融資產)的數目。從一只增加為五、六只時,組合投資的風險下降非常顯著;當五只增加到十只股票左右時,組合投資的風險繼續下降,不過只是輕度的;再增加為廿只的話,風險下降就很不明顯了,此后只數再有增加,則幾乎無補于事。

依據這個“圣杯原理”,橋水設計出相應的基金來屏蔽股市下挫時的巨大風險,名為 Pure Alpha,意即“純然的穩定收益”組合,效果非常顯著,長期業績領袖群倫,大受投資人歡迎。這驗證了他的“圣杯”的確是個“圣杯”。

其中的啟示是,常人固然沒有巴翁的精準神功卻并無大礙,霰彈槍射出的范圍其實并不需要太大,有十來只股票(或其他標的)也就差不多了。事實上,把雞蛋放在十個籃子足夠你忙了。關鍵在于,這十幾二十個籃子要離得遠遠的,完全不搭界最好。換言之,它們彼此之間相關性要接近于零。在這方面,巴菲特集中持股,重倉持有為數不多的幾只,是不可多得的學習楷模。

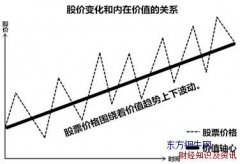

顧名思義,護城河是深壕壁壘的障礙,敵人難以打進你的城里。但這樣的直觀認知卻也局限了我們的想象力,以為護城河只有保護的優勢。但在價值投資的語匯里,護城河的涵義更寬廣:在對自身后方及側翼穩妥防護之下,還能提供持續進擊的余裕,業務和盈利因而有擴展和增長的寬廣前景。芒格就說,價格低時要大量買入的企業,只是價值投資的必要條件。而成為優秀企業的充分條件還必須包括企業能長期健康成長,業務規模能有充足擴展的前景。

簡單地說,護城河是個動態的觀念,隨著企業贏利空間擴展,護城河也在不斷擴展,能始終有效地捍衛著你不斷發展的產品和客戶群。

與不少服膺價值投資的朋友們討論時,他們往往舉出茅臺、云南白藥等幾只明星股,認為是護城河的經典范例。不錯,赤水河的水質、當地的微生物環境、老窖的窖泥無人能染指,而白藥的名牌(也許還有配方)也很穩固。但他們的護城河是可以擴展的嗎?真正的茅臺酒生產能力可成倍擴增嗎?在哈爾濱釀造的茅臺酒你愿意出高價去買么?云南白藥牙膏跟白藥的神奇印象又有什么有機聯系?只憑印象效果就能長期維系用戶的忠誠度或黏度嗎?總之,要考慮的是,其護城河是否在動態地進展,除了自保還能持續進占新的市場與客戶嗎?

也許有人不認同我的看法,甚至會認為這些問題本不該提出,這些股價不是還在不斷上升嗎?然而,這正是我們需要不斷琢磨價值投資之真髓究竟何在的一個理由。

巴菲特是如何成功的