國庫券/債券收益率(長期)歷史匯總

admin

長期債券收益率(實際)同樣呈現出下降趨勢,但程度更溫和一些。債券收益率從第一階段的4.8%降至第二階段的3.7%,在第三階段只有2.6%。政府債券的實際收益率隨著時間的推移而下降,部分原因在于某些提高了債券需求的特定因素:債券的流動性得到了極大的提高,或是這些債券能滿足其他固定收益資產所不能提供的信用需求。這些提高了債券需求的因素提高了政府債券的價格,因此降低了其收益率。二戰以后,投資者經歷的未預期通貨膨脹也降低了長期債券的實際收益率。

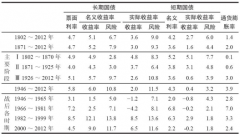

表5-2 債券的實際收益率與通貨膨脹率(1802~2012年)

2.風險=算數收益率的標準差。

3.全部數據均以百分數(%)表示。

幾十年來,股票收益率的短期波動性并不令人驚訝。讓投資者驚訝的是政府債券實際收益率的波動性也非常大。1946~1981年的這35年中,長期國債的實際收益率為負值。換言之,因利率與通貨膨脹上漲所帶來的債券價格下跌并未被債券的票面利率所抵消。正如我們將在下一章所看到的那樣,就股票的實際年平均收益率而言,不要說35年期收益率,就是20年期收益率也從來沒出現過負數。

如果沒有過去30年間的絕佳表現,債券自1926年以來的實際收益率可能下降得更厲害。自1981年以來,利率與通貨膨脹的下降推動債券價格走高,并極大地提高了債券投資者的收益。盡管債券在1981~1999年的超級大牛市中的收益率遠低于股票,在接下來的10年中,債券還是輕松地擊敗了股票。實際上,在股票收益率于20世紀80年代初見頂之后的整整30年中,債券收益率與股票的收益率實際上打了個平手。