持有股票投資組合如何與股指期貨進行期現套利

admin

[例]

11月19日,股票市場上滬深300指數收盤時為1953.12點。此時,12月19日到期的滬深300指數12月合約期價為2003.6點。假設該日市場無風險利率為4.8%,預計當年滬深300指數成份股年分紅率為2.75%,此時是否存在期現套利機會?

操作步驟如下:

第一步,計算12月指數期貨合約的理論價格。

滬深300指數I=1953.12點,年利率R=4.8%,年紅利率d=2.75%,到期時間(T-t)=30/365,這一次我們采用連續復利公式F=I·e(R-d)(T-t)30/365計算,則目前IF0812期貨合約的理論價格應為:

F=I·e(R-d)(T-t)/365=1953.2×e(0.048-0.0275)×30/365=1956.4點

第二步,計算股指期貨合約無套利機會區間,確定套利成本。

設:股票買賣的雙邊手續費為成交金額的0.3%,1953.12×0.3%=5.86點

股票買賣的雙邊印花稅為成交金額的0.1%,1953.12×0.1%=1.95點

股票買入和賣出的沖擊成本為成交金額的0.5%,1953.12×0.5%=9.77點

股票資產組合模擬指數跟蹤誤差為指數點位的0.2%,1953.12×0.2%=3.91點

借貸利差成本為指數點位的0.3%,1953.12×0.3%=5.86點

期貨買賣的雙邊手續費為0.2個指數點

期貨買入和賣出的沖擊成本為0.2個指數點

套利成本合計TC=5.86+1.95+9.77+3.91+5.86+0.2+0.2=27.8點

無套利機會區間的上界為:1956.4+27.8=1984.2點

無套利機會區間的下界為:1956.4-27.8=1928.6點

無套利機會區間為[1984.2,1928.6]

而滬深300指數12月合約的價格為2003.6點,2003.6點大于1984.2點,即12月期貨合約的價格大于無套利機會區間的上界,市場存在正向基差套利機會。 投資者可以在擁有滬深300指數成份股投資組合的同時,在期貨市場上通過賣出12月合約進行套利。

第三步,實施套利操作。

首先,計算賣出1手12月時的合約價值為:2003.6×300×1=601080元。根據手中2500萬元資金情況進行分配,按保證金比例10%,設計大概投入2000萬元左右的套利方案。

初步計算:20000000÷(2003.6×300)≈33.3手,由于期貨交易的手數為1的整數倍,應修正為:2003.6×300×34=2043.67萬元(想多套點利就按34手計,想少套點利也可按33手計)。

也就是,在期貨市場以2003.6點的價格賣出12月合約34手,投入初始保證金2043.67×10%=204.7萬元。

同時,收盤前買入事先計劃好的滬深300指數成份股中權重排名前100位的股票組合,其市值同為2043.67萬元。

共投入資金2043.67+204.7=2248.37萬元,剩余資金用于預備股指期貨頭寸的保證金追加需要。

第四步,市場追蹤。

12月19日,滬深300指數12月期貨合約到期交割,收盤時滬深300指數價格為2052.11點,而12月合約收盤價為2058.4點,期貨價格與現貨價格收斂基本一致。但它們都不是交割價結算價,交割價結算價是2062.66點(知道是怎么來的嗎?)。

第五步,結束套利。

與11月19日相比,12月19日收市前,滬深300指數上漲了2052.11-1953.2=98.91點,漲幅為5.064%,此時,在股票市場上賣出股票投資組合的全部股票,價值約為:2043.67×1.05064=2147.16萬元。收市后,在期貨市場上以2062.66點自動交割34手12月期貨合約空頭頭寸,從而結束全部套利交易。

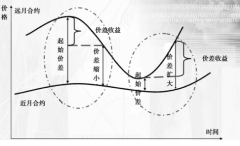

圖9.6 期現套利圖示

在股票市場上,賣出股票投資組合獲利:2147.16-2043.67=103.49萬元。

在期貨市場上,34手12月期貨合約交割后虧損:

(2003.6-2062.66)×300×34=-60.24萬元

盈虧相抵后總利潤為:103.49-60.24=43.25萬元

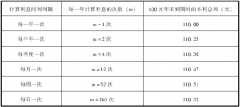

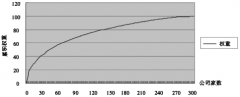

圖9.7 基差變化圖

最后需要提醒投資者注意的是,套利機會通常稍縱即逝。進行套利交易時面臨大量的數據處理,需要實時運算,并且進行大規模批量下單。因此,僅僅依靠人工偵測、捕捉套利機會是不現實的,需要依靠程序化交易軟件協助。套利策略的程序化交易,可以實現精細的市場機會偵測,優化的交易策略模型可以讓程序化交易系統依據套利基差的波動(市場風險),決策每次交易的頻率、保證金使用量和現貨、期貨的交易量。目前,國內不少軟件開發商均開發出了股指期貨套利的程序化交易軟件,如金仕達期貨交易系統等。