股指期貨是股市趨勢運轉的催化劑

admin

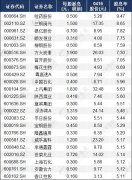

圖2-1 上證指數2010年1月到2010年11月的日K線圖

這兩個觀點里含有正確的經驗,但也包含著誤區。首先,股指期貨門檻高,很多普通股民無法直接參與,但股指期貨對市場的影響卻不會因此而不存在,所以單純的逃避股指期貨就如同掩耳盜鈴。既然是自身的問題,就應該盡快解決,才能夠避免落入陷阱中而被套。

其次,股指期貨無法改變市場運行和本質規律,這是正確的,但股指期貨并不是對股市毫無影響,其可以加速股市的運轉,起到四兩撥千斤的效果。我們可以思考一下,索羅斯的量子基金為什么只依靠400億美元就可擊潰一個國家,乃至整個洲際的金融體系?是它們用資金改變了市場趨勢?原因就是它們在合適的時機,在合適的位置用力量加速了市場的運行,導致了市場巨變的提前到來。這就好比化學中的催化劑,雖然從開始到結束,催化劑本身沒有質量上的變化,也沒有改變事物本身的性質與形態,但它卻能夠加劇事物間的運轉,給整個化學過程帶來巨大的推動力。股指期貨實際上就發揮了這樣的作用,如果從量級上講,滬深300股指期貨的保證金量不足千億元,相較于股市動輒數萬億元龐大的保證金量來說的確微不足道,但就是這不足千億元的資金卻能夠撬動數萬億元、甚至十幾、幾十萬億元的股市市值,所產生的能量也足以加速股市趨勢運轉。換句話說,并不是股指期貨創造了股市變化的物質,而是說股市原本就有產生變化的條件與因素,只是股指期貨中的資金出于贏利的目的將這樣的變化加速體現了出來,從而跟隨化學效應迸發出來了巨大的能量,這個能量也就成為了利潤產生的動力,這也是股指期貨資金所追求的。

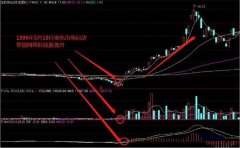

最為典型的例子出現在2011年的4~6月份,這期間是一個“多事之秋”,市場經歷了很多消息面和心理面的變革,先是經歷了大宗商品期貨價格市場的一波快速的重挫,金、銀、石油價格在短短一周多的時間內就下跌了8%,創下了幾年來單周的最大下跌紀錄,同時國際股市也跟隨大跌,隨后國內又有再度上調準備金率、房地產調控政策等負面消息出現。接著社保基金批復100億元增加投資份額,引發了人們對社保抄底的期待;隨后又有中石油3億元購入本公司股份,引發了市場對產業資金入市抄底的猜想;同時外圍股市在此時開始停止下跌而企穩的利好消息出現。在這樣利空與利好消息交織的時間,市場呈現出比較明顯的規律,即“月初強、月中弱、月末跌”,那么這樣的情況是如何形成的,又如何能夠把握這種變化較多、較快的行情呢?此時就顯露出來股指期貨持倉監測預警的優勢了(為何股指期貨持倉能夠預警股市風險呢,筆者會在下面一個段落詳細分析,在此只是先讓股民了解股期持倉預警股市風險的案例,以作為了解原理的鋪墊)。

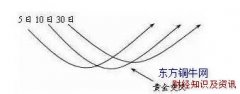

剛剛進入到4月18日,也就是IF1105成為主力合約的第一個完整的交易周,其持倉快速增加,一舉突破了30000手的警戒線(以歷史最高持倉的85%作為持倉警戒線,當時警戒線為30000手,這就如同水壩一樣超過警戒水位線,就必然會有風險),也正是在這個階段市場開始了持續的下跌(如圖2-2中的A處),雖在下跌中,但持倉依然在增加,到2011年4月28日,股指期貨主力合約IF1105持倉達到了33348手的高位,這就說明做空力量還在加大,而到了5月4日之后,持倉快速下降,并且持續在低持倉,到5月16日時已經只有22000手了,持續下降的倉位說明多空分歧的降低,空頭的撤離是股市在利空下沒有下跌的主要原因,即資金沒有啟動做空贏利的模式,所以說市場體現出來較為抗跌的一面,同時由于股市方面持續縮量,多頭的無作為也使得股市沒有出現上漲,所以我們才看到了此時股指在圖2-2的B處形成了橫盤的平臺。

從2011年5月17日開始,隨著股指期貨IF1106成為主力合約之后,股指期貨一改低持倉的局面,資金快速增倉,到達5月20日時已經突破30000手的警戒線。股市方面持續縮量,而股指期貨反而快速增倉,這是明顯的風險信號,當時筆者就提醒股民下跌警報拉響要注意規避。果不其然,股市在5月23日出現了單日的中陰,在這之后,市場中都在鼓噪著抄底和反彈,而筆者始終提示股民風險,理由是股市雖下跌但股指期貨持倉還在繼續增加,這說明資金還在維系著做空贏利的方式,而整個股市方面量能一直是縮量,這說明多頭的孱弱,顯然市場想要下跌必須要空頭撤離才有可能實現,因此市場止跌指標只有一個就是股期持倉下降。到了5月27日雖然市場已經跌了整整一周,創造了年內最大周跌幅,但股指期貨持倉卻創出了歷史新高,達到了39790手,這說明空頭還在繼續肆虐,直到6月2日(如圖2-2的C處),股指創出了2676點的階段性低點,這才真正出現了止跌后的橫盤走勢。

圖2-2 股指期貨IF1106合約與上證指數在2011年4~6月的日K線對比圖

其實市場之所以會下跌,并不是股指期貨改變了市場趨勢,給股市帶來了下跌,而是市場本身就有下跌的因素,比如說持續收緊的資金面,股市已經出現了明顯的縮量,在空頭撤離的情況下,多頭都無法展開攻勢;而通脹的壓力也在吞噬著上市公司的業績,再加上持續不斷的高價高頻率的IPO和增發、融資,從股市中大量地抽資,數據顯示僅2011年前5個月市場抽資就達到了2010年同期的5倍之多。正是這些因素的存在,導致股指期貨資金利用做空贏利模式,讓利空的因素充分地釋放才出現了市場下跌。

同樣在2010年9月底,雖然市場持續下跌,出現了6連陰,但股指期貨持倉卻在快速下降,甚至低于20000手,這說明雖然市場弱勢但空頭在撤離,所以,隨后我們看到了2010年國慶節后市場出現了一波快速的上漲,并且股指期貨持倉一直是在低位,直到2010年10月底才重新回到高位,說明空頭開始與多頭爭奪,直到11月中旬出現了下跌,市場走出了一波快速上漲行情。這波走勢并不是股指期貨讓市場發生了由弱轉強的上漲,而是空頭的撤離,以及隨后股市方面的放量,促使了一系列藏在市場中的利多因素(比如說國際大宗商品市場的大漲、全球因為美量化寬松貨幣政策的開動而擁有充裕的資金流動性,國內方面基金、機構積極調倉為四季度翻身仗行情做準備,大量資金流入股市做多等)加速體現,因此,還是之前提到的那些,并不是股指期貨改變了股市,而是其給股市帶來了諸多的贏利模式,起到了催化劑的作用,加速了股市中各品種的結合,加速了趨勢的運轉。同時,通過上面的分析我們也發現通過股指期貨判斷股市行情是可行的,也是有規律可循的,股指期貨可以成為普通股民手中的贏利法寶,下面筆者將就此問題展開重點的介紹。