期權價格的決定因素

admin

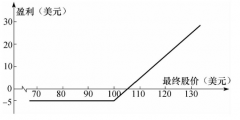

比如,在之前的例子中,12月時的4月黃金1400看漲期權的權利金價格為26美元/盎司,也就是說買方買入期權的成本是2600美元。4月份時的黃金價格是1399美元/盎司,所以這個期權行權時不會有盈利。正常人不會以1400美元/盎司的價格行權而獲得4月期貨,因為他本來就能進入市場以便宜1美元/盎司的價格立刻買入。

那么,為什么有人(正常人)愿意支付2600美元買入這種權利呢?原因在于期權具有潛在價值。購買期貨的潛在風險要高于2600美元。是的,你可能會以1399美元/盎司的價格買入4月期貨,設置一個26美元/盎司的止損。盡管本質上初始風險可能一致,你不需要承擔超過2600美元的風險,但這與期權仍有一些明顯的差異。你支付2600美元買入期權,你就知道最大風險得到了保證。如果你買入期權,設置2600美元的止損,有時候止損會以更好的價格得到執(zhí)行,但也可能以更差的價格執(zhí)行。另外一種可能性是,市場運行在區(qū)間中。市場可能下跌26美元/盎司或者更多,引發(fā)你的期貨止損,之后升高至你的盈利水平。這就凸顯了買入期權的一大優(yōu)勢:保存火力。凡事皆有兩面,現(xiàn)在談成本。如果你的分析是正確的,而你愿意承受期貨的風險,那么你得以保證可以獲得比期權更大的盈利。如果黃金價格上漲至1425美元/盎司,而你的期貨買入價是1399美元/盎司,你就能獲得2600美元/合約的毛利(26美元/盎司乘以100盎司),再扣除手續(xù)費等費用。而對于期權,你可以賣出你的期權,或者行權,但你的盈利肯定要小于2600美元。請記住,在我們的例子中,你為時間支付了2600美元——或者說通過支付2600美元,獲得賺錢的潛在價值。不過時間已經過去了,時間價值也會消失。你不會再拿到全部的2600美元,只能拿到其中的一部分。

讓我們復習一下這些概念,清理尚存的困惑。行權價高于市場價格的看漲期權(比如,1400的黃金看漲期權,期貨市場價格為1399美元/盎司),和行權價低于市場價格的看跌期權(比如1390的黃金看跌期權,期貨市場價格為1399美元/盎司),其權利金只由時間價值構成。實值期權(比如,1400的黃金看漲期權,市場價格為1425美元/盎司,或者1440的黃金看跌期權,市場價格為1425美元/盎司)同時具有時間價值和內在價值。期權的實值程度越高,期權越值錢,而按照定義,權利金越高。

用一個簡單的公式來說就是

時間價值=權利金-內在價值

期權到期日越遠,時間價值越大。這當然是說得過去的,因為期權到期日越遠,發(fā)生有利于期權買方走勢的可能性越大,期權的價值也就越高。期權賣方就要承擔額外的風險(因為有更長的時間可能出現(xiàn)對其不利的情況),所以就要為額外的風險獲得額外的補償。

因此,實值期權具有內在價值和時間價值。虛值期權只有時間價值。你將來也會聽到平值,表示期權行權價和標的期貨價格相同。實際上,平值期權是行權價接近期貨價格的期權。在4月黃金1399美元/盎司的例子中,1400看漲期權就是平值期權。1410檔的看漲期權肯定是虛值期權,而1390檔的看漲期權就是實值的。1340檔的看漲期權實值程度更高。我們怎么看待2500檔的黃金看漲期權呢?你可能認為它是一個深度虛值的看漲期權,我認為盈利的希望很渺茫。

深度虛值的期權一般都很便宜。你可以用很少的錢買入很多虛值期權,以至于如果發(fā)生意外事件,你能賺一大筆。一個類似的例子就是我所居住的內華達的“百萬美元”投幣機器。該州賭場這種機器的獎金是累積的,3美元可能會博到3000萬美元。確實有人贏到了,但你知道有多少這樣的人?無論如何都是很長時間才會產生一位這樣的幸運兒。

我曾經有一位客戶,買了深度虛值的小麥看漲期權(如果我沒記錯的話,期權權利金價格不到1美分/蒲式耳),而且還有3天就到期。看起來賺錢的希望渺茫,而且我覺得他應該挽回一些錢,這樣還能彌補一些手續(xù)費成本。然后切爾諾貝利事故發(fā)生了。我們之前都沒見過核事故發(fā)生,傳言開始滿天飛。第一個傳言說,整個蘇聯(lián)的小麥收成都沒了。第二天、第三天小麥價格都漲到停板位置。期權起死回生,我的客戶最終在到期日以39美分/蒲式耳的權利金價格賣出。也就是說,幾天前期權的權利金還只有不到50美元,而到期日時就達到了1950美元。他那天必須賣出,倒也是件好事(而且他不決定行權),因為當人們認識到核輻射的損害程度不如一開始恐懼的那般嚴重時,小麥價格數(shù)日后一直在下跌。

你肯定不時聽說過從赤貧到暴富的故事,就像期權起死回生一樣。我個人曾持有一些基本上沒什么價值的歐元看跌期權,但是在蘇聯(lián)軍事政變那一天,它們漲到50個點,價值625美元。但是等到第二天,葉利欽站在坦克上,政變失敗,期權又變得一文不值。有時候你得靈活點。關鍵是深度虛值的期權可能有時會撞到大運,但它們成功的希望很小,一般都是虧錢的游戲。我更傾向在正常的市況中買入或者賣出平值期權。對于實值程度高的期權,你要投入很多資金,而這些資金本身可以用于多元化的投資。深度虛值的期權一般到了到期日就毫無價值。如果讓我選擇的話,我會傾向為了時間價值而更多地投入。

波動率

OK,我們已經探討了期權價值是如何決定的——期權行權價格與標的期貨價格的關系以及時間因素。其實,還有一個組成部分:波動率。很簡單,一個市場的波動率增加,權利金也隨之增加。這是期權定價的重要決定因素。沉寂的市場一般被認為價格波動潛力更小,所以期權買方競買意愿會低。然而,我的一些最好的期權買入交易都曾是“便宜”買進的。當大家都在買入的時候,精明的投資者就會賣出。權利金會隨著波動率增加,原因十分簡單:期權賣方要求獲得更高的權利金,以抵消在更具波動性的市場環(huán)境中他們所承受的更高風險。許多期權定價模型很大程度上都強調歷史波動率。在判斷“公允價值”(fair value)時,你就要使用這一數(shù)據(jù)。比如,市場運行于年化價格20%的水平,那么這就是你的歷史波動率。我發(fā)現(xiàn)這是一個學術意義上的用法,價值有限。它只是一種預測,而且過去并不能很好地預測未來。我的經驗與此相反:平靜的市場一般會引發(fā)更具波動的市場,反之亦然。當波動率高的時候,期權價格較為昂貴,而且盡管可能需要勇氣,但通常這就是賣出的時候。另一方面,以前的老話說得好:“不要在平靜的市場賣出。”讓我們用另外一種方式來總結一下。通常而言,權利金反映了近期的市場形勢。劇烈波動市場的權利金比平靜市場高。風險與收益相等;然而,在某些情況下,大多數(shù)人并未看到即將來臨的市場變化。在大型走勢出現(xiàn)之前,權利金可能很小;在最應該買入期權時它們反而最便宜。相反,當市場預期一致的時候,大量的賣出機會就出現(xiàn)了,因為權利金已經達到最高。

最后一點:按百分比來算,波動率對平值期權和虛值期權的影響程度高于實值期權。原因如下:實值期權具有內在價值和外在價值(也就是除內在價值以外的所有價值——主要是時間價值)。內在價值并不受波動率的影響。東方銅牛網(wǎng)http://m.515g70m.cn/因此,波動率變化10%,可能只使實值期權的價值改變2%,但可能使平值期權價值波動10%。虛值期權受波動率的影響最大,因為只有市場朝虛值期權行權價運行時,虛值期權才會變得有利可圖。波動率變化10%可能導致該類期權價值上漲50%,甚至更多。這種百分比變化表現(xiàn)對虛值期權而言更容易完成,因為它們更便宜。

決定權利金的最后一個因素是資金成本,或者說利率。我不會在此深入探討利率問題,或者探討各種期權定價模型,因為我發(fā)現(xiàn)這些變量更多是學術性的,而非實用性的。大多數(shù)情況下,交易場的內行都能發(fā)現(xiàn)一些期權定價上的些許瑕疵,但這不是我們關心的東西。我們身處市場,目的是找出更有價值的走勢(或者說,對于套期保值者而言,期權是一個價格保護工具)。