股指期貨在阿爾法(Alpha)策略及可轉移阿爾法策略中的應用

admin

(一)傳統的阿爾法策略及其實現原理

投資者都希望能在同一市場或者同一類資產中同時獲得阿爾法和貝塔,而事實證明,隨著市場效率的提高,例如在成熟的大盤股市場或債券市場上,想賺取超額收益是困難的,找到更有可能獲取超額收益的新興市場(如創業板市場)才有可能獲得超越市場收益的Alpha。許多分析師都認為,超額收益在對沖基金、商品市場、房地產基金、小盤股、新興國家資本市場等市場中更容易被發現,但是往往基金公司并不愿意承擔這些市場的系統性風險。隨著股指期貨等衍生工具的不斷發展,基金經理擁有賣空和杠桿兩大手段使得他們可以利用衍生品將資產收益分離重組,這樣既可規避上述市場中的系統性風險,又能通過選股選時獲得超額收益(又稱積極風險收益)Alpha,這種策略就是阿爾法策略。

阿爾法策略源于資本資產定價(CAPM)模型。根據此模型,我們可以將任意投資組合的收益分解為兩個部分:市場收益和超額收益。通過賣空期貨、期權等衍生品,將投資組合的市場收益和超額收益分離出來。

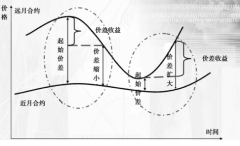

阿爾法策略的實現原理并不復雜:首先,尋找一個具有高額、穩定積極收益的投資組合,然后通過賣出相對應的股指期貨合約來對沖該投資組合的市場風險(系統性風險),使組合的β值在投資全程中一直保持為零,從而獲得與市場相關性較低的積極風險收益Alpha(見圖10.5)。

圖10.5 阿爾法策略實現原理圖解

第一,擴大了投資的可選擇范圍,提供了廣闊的投資領域。采用阿爾法策略,投資者不再被限制在幾個傳統的、與獲取貝塔相同的資產類型中追求超額收益。該策略為投資者和基金經理提供了廣闊的投資領域,大大增加了獲取阿爾法的機會。

第二,優化資產配置。傳統策略下,投資者要么在高波動性的資產類型中承擔巨大風險,要么在安全的資產組合中面對較低的收益。阿爾法策略輕松地避開了這兩個極端,讓投資者在發掘阿爾法的同時優化了資產配置。

第三,有效構建組合。投資者能夠使得阿爾法部分和貝塔部分分離并重新進行組合,能形成更分散化、更有效的投資組合。

第四,節約管理費用。傳統的積極投資管理獲取的收益中,積極收益和市場收益是混合在一起的,其中的市場收益部分也收取了較高的積極管理費用。阿爾法和貝塔的分離使得基金能以低廉的費用獲取市場收益,從總體上降低了投資者的管理成本。

(二)銀行理財產品(低風險偏好資金)如何利用股指期貨實施阿爾法策略

對于風險偏好較低而研究能力較強的機構(如銀行)來說,Alpha策略是一種風險較低而且收益較高的投資策略。具體做法是:首先,投資者構造出具備Alpha收益的股票組合,該組合在投資期內漲幅要大于大盤指數。然后,根據投資期限選擇合適的股指期貨合約。接下來,根據該組合和指數的相關系數以及β值,計算出要把β值調整為零,需要賣空的指數期貨合約數量,并在買入股票組合的同時建立期貨合約空頭。最后,在投資期結束時,回補期貨合約空頭,并賣出股票組合,獲取Alpha收益。

[例]

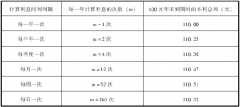

8月份,某銀行Alpha策略理財產品的管理人認為市場未來將陷入震蕩整理,但前期一直弱勢的消費類股票的表現將強于指數。根據這一判斷,該管理人從家電、醫藥、零售等行業選擇了20只股票構造投資組合,經計算,該組合的Beta值為0.92。

8月24日,產品管理人開倉買入消費類股票組合,共買入市值8億元的股票。同時,在滬深300指數期貨10月合約上建立空頭頭寸,此時的10月合約價位在3263.8點,建倉規模為:8億×0.92/(3263.8點×300元/點)=752張;該組合的Beta值恰好為零。

到10月12日,10月合約臨近到期,而此時產品管理人也認為消費類股票超越指數的走勢將告一段落,因此,他把全部股票賣出,同時買入平倉10月合約空頭。在這段時間里,10月合約下跌到3132.0點,跌幅約4%,而消費類股票組合的市值增長了6.73%。此次Alpha策略的操作共獲利:8億×6.73%+(3263.8-3132.0)×752×300=8357.4萬元。

(三)可轉移阿爾法策略及其實現原理

可轉移阿爾法策略是在傳統阿爾法策略的基礎上,通過股指期貨等衍生品,用較少的資金成本涵蓋所需頭寸,從而“抽出”部分資金。而抽出來的資金再用于投資于與所涵蓋頭寸資產類別相關性較低的其他資產類別。簡言之,可轉移阿爾法策略是指在不影響組合戰略資產配置的情況下,利用金融衍生工具將一種投資戰略產生的超額收益轉移到另一種投資戰略的市場收益中去。

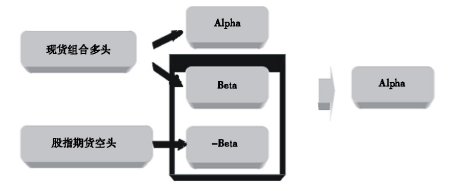

圖10.6 可轉移阿爾法策略實現原理圖解

從上面的例子我們發現,在運用可轉移阿爾法策略之后,投資者的組合收益為股市的收益與投資于債券的收益之和。只要找到能提供高額、穩定積極收益的投資品種,都可以利用可轉移阿爾法策略對市場基準收益和超額收益重新進行自由組合,提高投資收益率。

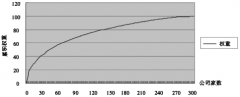

又如,假設一基金擁有1億元的資金,其中8000萬元配置給以滬深300指數為基準的大盤股,其余2000萬元配置在國債市場。由于大盤股市場表現一般,投資經理在滬深300中獲取的超額收益平均僅為0.6%,而在中小企業板市場上,投資經理可獲取平均為4.1%的超額收益。但受制度限制,該基金只能投資于滬深300股票指數成份股,而不能投資于中小企業板市場上的股票。這將極大地限制基金的獲利能力,而運用可轉移阿爾法策略可以解決這一問題。

在滬深300指數期貨推出后,假設未來又推出了中小企業板指數期貨上市,保證金假設為10%,基金經理可從配置給以滬深300股票指數為基準的大盤股的8000萬元中轉移出3000萬元用于投資中小企業板市場。首先,買入價值為3000萬元的滬深300股指期貨合約,需要300萬元的保證金。該項操作使組合對滬深300的市場涵蓋頭寸依然保持為8000萬元(5000萬元的滬深300大盤股投資+價值3000萬元的股指期貨合約)。其次,將剩余出來的2700萬元配置給中小企業板投資經理,并作為建立中小企業板指數期貨空頭頭寸的質押保證金,賣出價值2700萬元的中小企業板股指期貨合約,以對沖掉中小企業板投資的市場風險。因為該超額收益完全來自于投資經理的選股技能,與市場趨勢無關,并沒有增加整個組合的風險,所以不論小盤股市場是上升還是下降,該策略都可增加組合的收益或減少組合的損失。

對基金公司來講,采用阿爾法轉移的目的,是想把投資組合經理的業績與市場表現區分開。這種策略對QDII基金而言非常重要。例如,某中國基金管理公司非常了解中國上市公司,即具備中國股票的阿爾法能力,現在這家基金公司發行了一只QDII基金投資于其他國家市場(比如美國),這家公司想把基金資產投資于美國市場的同時保留對其中國市場的阿爾法能力,這是一個兩難選擇。阿爾法轉移策略可以獲得這種兩全其美的效果。具體做法如下:該QDII基金可將資產投資于中國股票,同時通過滬深300股指期貨的空頭頭寸把中國市場的系統風險對沖掉,把該基金在中國的阿爾法能力保留下來。而基金獲得美國市場的指數收益,則可以通過配置美國的標準普爾500期貨合約來達到。這樣,該QDII基金就可以在獲得中國阿爾法的同時,也獲得美國市場的指數收益。

(四)投資公司如何利用股指期貨實施可轉移阿爾法策略

[例]某國際投資公司擁有1億元的國內股票投資股票基金。希望運用可轉移阿爾法策略來獲得超越國內股市的收益。假如該公司打算從配置給國內股票組合經理的資金中轉移出大約2000萬元,配置給美國股市以拉塞爾2000股票指數為基準的小盤股投資經理,則該公司可進行如下操作(見圖10.7):

圖10.7 可轉移阿爾法策略操作示意圖

其次,將剩余的1800萬元按當時的美元兌人民幣匯率1:6.82換成美元后(假設投資期內匯率不變),約為264萬美元配置給美股投資經理,用于購買拉塞爾2000股票指數為基準的小盤股。

再次,將市值264萬美元的股票抵押給當地的期貨經紀商,作為履約保證金。同時,賣出264萬美元價值的羅素2000股指期貨合約,對沖掉小盤股投資的市場風險。

以上操作的最終結果是,該公司既保持了原有的國內股票資產配置不變,又獲取了美國股票市場投資經理的積極收益,將原來1億元國內大盤股的投資收益轉變為8000萬元的國內大盤股指數收益加美國小盤股的積極收益。