股指期貨的理論定價模型

admin

確定期貨合約與現貨指數之間套利空間的有效工具——股指期貨的理論定價模型

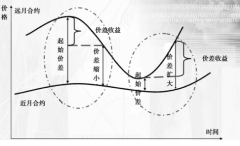

股指期貨期現套利成功的一個前提是,投資者能夠確定股指期貨合約當前價格與證券市場指數差價是否合理,也就是判斷兩者之間是否存在套利空間。目前,世界金融期貨市場上進行期現套利決策的一個經常被使用的工具是利用股指期貨的理論定價模型,通過對比股指期貨的實際價格和理論價格來判斷是否存在套利的機會:當實際價格高于理論價格時,賣空指數期貨,買入指數現貨;當期貨實際價格低于理論價格時,買入指數期貨并賣空指數現貨。

那么這個理論定價模型是怎么產生的呢?

經濟學中有個基本定律稱為“一價定律”。意思是說,兩份相同的資產在兩個市場中的報價必然相同,否則一個市場參與者可以進行所謂無風險套利,即在一個市場中低價買進,同時在另一個市場中高價賣出。最終,原來定價低的市場中因對該資產需求增加而使其價格上漲,而原來定價高的市場中該資產價格會下跌直至兩個報價相等。因此,供求力量會產生一個公平而有競爭力的價格以使套利者無法獲得無風險利潤。

根據上述定律,股指期貨合約的價格與現貨指數價格之間的差價在理論上應該處于一個合理范圍,也就是說,投資者可以根據股票現貨價格計算出股指期貨價格在理論上的合理價位。于是,股指期貨的理論定價模型應運而生。

下面,我們就來推導出股指期貨的理論定價模型。

由于影響股指期貨價格的相關因素太多,無法設立包羅所有影響因素的數學模型,因此,我們只能篩選出主要影響因素來建立數學模型。

首先,股指期貨是從股票指數衍生而來,因此,它的價格F與股票現貨指數的價格I戚戚相關。股票現貨指數價格的漲跌必然影響股指期貨價格的漲跌。由此可以建立以下最為粗糙的數學模型:

F~I

其中:符號~代表相關性。

下一步,我們需考查在買賣過程中影響股指期貨價格的主要因素。我們發現,由于期貨有交割期,賣方要過一段時間后才能交付現貨得到現金,買方到交割時才付出現金交收現貨,相當于買方向賣方融資。這個融資成本用該時段的無風險利率(可以考慮用市場利率代替)R表示。這樣,當賣方賣出期貨合約時,他需要得到相當于在交割前向買方“融資”的收益I·R。這個收益應該加在期貨價格F里。于是我們將原始的數學模型精確化一步:

F≈I+I·R

再下一步,我們還發現股票有分紅機會,這是影響股指期貨價格的第三大因素。期貨賣方雖然賣出了股指合約,相當于把股票組合提前賣掉了,但在交割期到來前,仍持有股票組合,還可以收到股息,因而減少了其持倉成本,這對相當于已經買了這個股票組合的期貨多頭來說不太公平,因此期貨價格要向下調整相當于股息的幅度。設股息率為D,結果期貨價格又應減去對應資產收益I·D:

F=I+I·R-I·D

此外,期貨合約交割時間的長短是影響期價的第四大因素。因為不同交割時間越長,相當于融資時間越長,就像定期儲蓄一樣,錢存的時間越長,利息越高,所以不同月份的期貨合約掛牌價應存在不同的時間升水問題。設期貨合約的交割期為T-t日,化為年份為(T-t)/365,最終股指期貨理論定價模型為:F=I+I·R·(T-t)/365-I·D·(T-t)/365,即:

F=I+I·(R-D)·(T-t)/365

其中:F——股指期貨理論價格

I——現貨股指價格

R——無風險利率(用銀行年貸款利率代替)

D——年股息收益率

T——交割時間

t——某一時間

其他影響因素怎么辦?這些因素全部被假定處于理想條件下,因此不再在模型中予以考慮。這些次要因素被假定為:

假定:①投資者構造出的投資組合與股市指數在組合比例、股指的價值與股票組合的市值方面都完全一致;②投資者可以在金融市場很方便地借款和貸款用于投資;③無交易費用;④當套利機會出現時,市場參與者將參與套利活動;⑤無心理恐慌因素;⑥對股指期貨合約進行現金結算。

如果考慮用連續復利形式的R、D,則上述股指期貨的理論定價模型將更精確為:

F=I·e(R-d)(T-t)/365

其中:R——無風險利率(用銀行年貸款利率代替)

d——以連續復利計算的年股息收益率(%)

T——期貨合約到期時間

t——現在的時間

T-t——期指合約到期天數

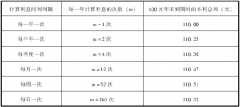

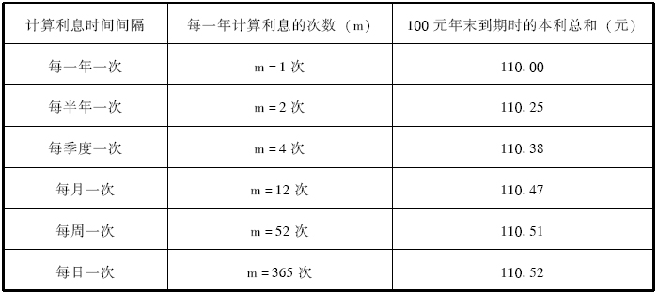

表9.5 提高計算復利的頻率對100元在一年末的價值影響(設利率為每年10%)

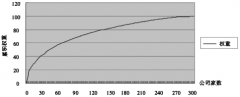

當m趨于無窮大時,就稱為連續復利。

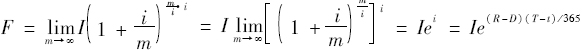

根據連續復利的概念我們來推導F=I·e(R-d)(T-t)/365公式。

公式推導:由F=I+I·(R-D)·(T-t)/365=I·[1+(R-D)·(T-t)/365]

設:i=(R-D)·(T-t)/365

現在的關鍵是如何確定這個無套利機會區間的上下限,這是期現套利成功與否的重要一環。

[例9-4]

8月22日,股票市場上現貨滬深300指數為1224.1點,當年A股市場分紅年股息率在2.6%左右,假設融資(貸款)年利率r=6%,那么,10月22日到期交割的股指期貨10月合約的目前理論價格應為:

F=1224.1+1224.1×(6%-2.6%)×1/6=1231.04點

據此來計算股指期貨合約的無套利區間。

又假設:投資人要求的回報率與市場融資利差為1%;期貨合約的交易雙邊手續費為0.2個指數點;市場沖擊成本為0.2個指數點;股票交易雙邊手續費及市場沖擊成本為1%。折算成指數點是:

借貸利率差成本為:1224.1×1%×2/12(年份)=2.04點

股票交易雙邊手續費及市場沖擊成本:1224.1×1%=12.24點

期貨交易雙邊手續費及市場沖擊成本為:0.2+0.2=0.4點

合計TC=12.24+2.04+0.4=14.68點

前面已經求得目前股期期貨合約的合理價格應為1231.04點,那么:

套利區間上界為:1231.04+14.68=1245.72點

套利區間下界為:1231.04-14.68=1216.36點

無套利機會區間為:[1216.36,1245.72]

也就是說,在8月22日現貨滬深300指數為1224.1點時,股指期貨10月合約的價格如果在1245.72點以上時進行正向套利或者在1216.36點以下時進行反向套利才會有盈利,而且10月合約漲得越高正向套利盈利空間越大,跌得越低反向套利盈利空間越大或越安全。而10月合約價格在[1216.36,1245.72]內是無套利機會的。