股指期貨套期保值基本原理

admin

傳統的套期保值是指,生產經營者在現貨市場上買進或賣出一定量的現貨商品的同時,在期貨市場上賣出或買進與現貨品種相同,數量相等,但方向相反的期貨合約,以一個市場的盈利彌補另一個市場的虧損,達到規避價格波動風險的目的。

套期保值之所以能夠規避風險,是因為期貨市場上存在以下基本經濟原理:

(1)同種商品的期貨價格走勢與現貨價格走勢一致。

(2)現貨市場與期貨市場價格隨期貨合約到期日的臨近、兩者趨向一致。

套期保值者本著“兩面下注,反向操作,均等相對”的原則,在兩個市場之間建立一種“相互沖抵”機制,從而達到轉移價格風險的目的。

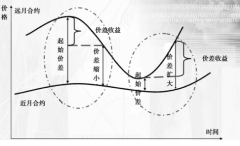

與商品期貨套期保值類似,股指期貨套期保值也是通過在期貨市場上建立一定數量、與現貨交易方向相反的股指期貨頭寸,以抵消現在或將來所持有的現貨股票價格變動帶來的風險。因為在一般情況下,股指期貨的價格與股票現貨的價格受相近因素的影響,從而它們的變動方向是一致的。因此,投資者只要在股指期貨市場建立與股票現貨市場相反的持倉,則在市場價格發生變化時,他必然會在一個市場上獲利而在另一個市場上虧損。通過計算適當的套期保值比率可以達到虧損與獲利的大致平衡,從而實現保值的目的。

圖8.1是上證50ETF基金進行套期保值前后的效果圖。

圖8.1 對上證50ETF基金進行套期保值前后的效果對比