2017年8月,私募基金管理規模突破10萬億元人民幣,私募行業正式進入“10萬億”時代。據中國基金業協會最新統計數據,截至2017年9月底,協會已登記私募基金管理人21216家,已備案私募基金 61522只,管理基金規模達到10.32萬億元。

第一財經記者注意到,隨著規模的不斷擴大,私募基金成為大資管行業越來越重要的組成部分,私募基金如何服務實體經濟、10萬億資金的投向等問題備受關注。

據基金業協會最新統計報告,截至2017年二季度末,私募基金存在直接投資于實體企業和間接投資于實體企業兩類投資活動。直接投資于實體企業的活動包括境內未上市未掛牌公司股權投資、上市公司定向增發投資、新三板投資、新股發行投資、債券發行與債權投資,以及資產支持證券投資等,直接對接了實體企業融資需求。

與直接投資相對應,間接投資于實體企業的活動主要指通過其他資產管理產品最終進入實體企業的活動,包括投資于公募基金、其他私募基金、未在協會備案的合伙企業份額、證券期貨機構資產管理計劃、銀行理財、信托計劃、保險資產管理計劃等。

據協會統計數據,從全部私募基金持有的資產結構看,境內直接投資活動規模達5.86萬億元,占比57.6%;境內間接投資活動規模為2.50萬億元,占比24.6%;現金管理類資產1.13萬億元,占比11.1%;境外及其他投資6874.49億元,占6.7%。

境內直接投資占據最大比例,而在境內直接投資活動中,剔除二級市場投資后的直接投資項目賬面價值合計4.89萬億元,占全部持有資產規模的48.1%。

從私募基金投資項目的行業分布來看,截至2017年二季度末,私募基金最“鐘愛”的五大行業分別是計算機應用、資本品、原材料、其他金融以及醫藥生物。其中資本品包括航空航天與國防、建筑用品、建設與工程、電氣設備、工業集團企業、機械制造、環保設備工程與服務。

其中,投資于計算機運用的項目數量為15553個,占比27.2%;投資于資本品的項目數量為7059個,占比12.4%;投資于原材料的項目數量為3399個,占比6.0%;投資于其他金融的項目數量為3281個,占比5.7%;投資于醫藥生物的項目數量為3192個,占比5.6%。

從投資項目的賬面價值來看,截至二季度末,私募基金所投項目企業賬面價值排名前五位的行業分別為房地產、資本品、其他金融、計算機運用和交通運輸。

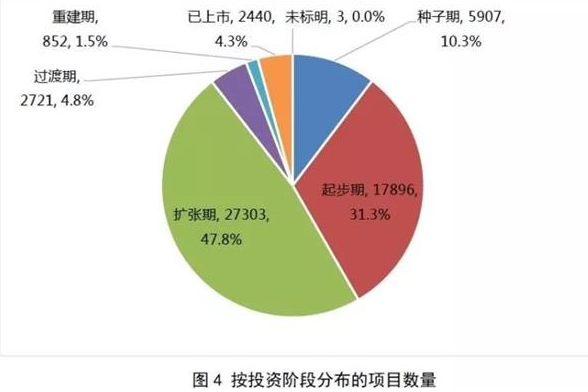

從私募基金投資階段分布來看,所有項目企業中處于擴張期的數量最多,達到27303個(占比47.80%,后同);其次為起步期(31.33%);種子期項目數量為5907個(10.3%)。從賬面價值看,投資于擴張期的規模最大,達到2.53萬億元(51.6%);接下來分別是起步期投資(24.5%)、投資于已上市的規模(11.0%).

值得注意的是,私募基金對未上市未掛牌企業的股權投資是私募基金支持實體經濟的核心活動。

截至2017年6月末,該類投資項目數量達到51283個,占境內直接投資(不包括二級市場投資)項目數量的89.8%;該類投資項目賬面價值達到3.16萬億元,占境內直接投資(不包括二級市場投資)項目賬面價值的64.7%。

從項目數量分布看,截至2017年6月末,私募基金對未上市未掛牌企業的股權投資項目數量排名前五位的行業分別為計算機應用、資本品、原材料、其他金融和醫藥生物。從投資項目賬面價值看,截至2017年6月末,私募基金對未上市未掛牌企業的股權投資項目賬面價值排名前五位的行業分別為計算機運用、資本品、房地產、其他金融和交通運輸。