期貨跨品種套利策略的使用

銅牛網(wǎng)先生

跨品種套利的交易形式是同時買進和賣出相同交割月份但不同種類的期貨合約,主要有相關商品間套利和原料與成品之間套利。下面筆者將為大家詳細介紹期貨跨品種套利策略的使用的相關知識。

一、期貨跨品種套利的概述

不同期貨品種之間之所以能夠套利,這就是因為它們存在相互替代的關系或是存在原料和成品之間的對應關系。例如,玉米與小麥同作為糧食作物,大豆與豆油為原料與成品的關系等。期貨跨品種套利多以價差或比價作為判斷標準,較少涉及交割方面,但投資者仍然需要考慮時間因素。臨近交割的月份的套利風險是投資者比較難以把握的,市場可能出現(xiàn)突發(fā)或資金因素而導致的“擠倉”行為,這回令價差的關系失衡,又加之臨近交割,已經(jīng)沒有足夠的時間使價差改變這種失衡的狀態(tài),讓其恢復到正常水平。同時,臨近交割時,持倉保證金的提高也會印象套利結果。

二、期貨跨品種套利的步驟

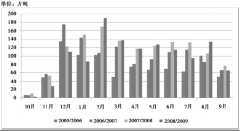

多數(shù)投資者都會選擇常見期貨品種進行跨品種套利,投資者進行期貨跨品種套利的有三大步驟,具體如圖9-9所示。