套期保值的風險都有哪些?

admin

套期保值風險一:轉戰海外市場

根據以往事實證明,我國企業開展套期保值損失最大的案例均發生在海外市場。由于國內期貨市場發展相對滯后,期貨品種較少,一些企業不得不到境外期貨市場進行套期保值。但是中國企業在海外期貨市場孤軍作戰,難免會有“水土不服”的現象。信息不對稱、企圖暴露明顯等弱點容易被代理機構利用,或被國際基金針對性“狩獵”。例如豆油期貨上市前,香港某上市公司到美國芝加哥期貨市場進行套期保值,所持上萬手合約平倉后虧損大約為1700萬美元,導致公司上半年業績虧損;又如湖南株洲某冶煉廠在倫敦市場的期鋅合約,僅最后3天集中性平倉虧損就高達1億多美元。

套期保值風險二:行情判斷不準

行情不可能會按照投資者所希望的發展,發生行情誤判總是難免的。加工企業對同一商品既可以買入套期保值鎖定未來采購價格,也可賣出套期保值鎖定產品銷售價格。當判斷市場為牛市時,企業傾向于對原材料買入套期保值;當判斷為熊市時傾向于對產品賣出保值。根據以往的市場研究發現,加工企業牛市行情中套期保值比原材料生產廠家做得更好,原因在于牛市行情中加工企業擔心原材料價格上漲采取買入套期保值,而價格走勢一路上漲符合其行情判斷,積累較多盈利;原材料生產廠家則時刻擔心價格見頂回落,且為維持正常生產也必須賣出產品套現,但是隨行情上漲一路賣出,必然積累較多虧損。熊市行情中情形則正好相反,生產企業往往要比加工企業的收益更好。

此外,在實際操作中,進入時機和點位也非常重要,有時只相差一兩天,效果也會差之千里。

套期保值風險三:基差背離嚴重

期貨與現貨的價格嚴重背離,會給套期保值帶來巨大風險。因為實際交易中,企業很難嚴格按照“月份相同或相近、產品種類相同、數量相等、方向相反”這四個原則實施套期保值操作。合約到期時期現價格趨于一致,但通常期現價格總會存在一定程度的背離,稱之為基差。基差在一定范圍內合理且必要,但如果嚴重背離,套期保值的理論基礎就不復存在,基于基差在合理范圍內運行的前提設計的套期保值方案就規避不了價格波動風險。

企業根據生產計劃設計套期保值方案,多數情況下,會跨越多個不同期限的合約,完成與現貨相對應的套期保值需多次進行期貨頭寸移倉。基差絕對值較小時移倉收益或損失也較小,對套期保值影響不大。但是一旦基差出現異常,期現價格嚴重背離,對套期保值影響就會加大,并且保值時間越長影響越大。

熊市中價格近高遠低,基差為正值,移倉可獲得可觀的展期收益;而牛市中價格近低遠高,基差為負值,移倉后果則相反。

例如,2005年銅價上漲引發鉛價波動加大,某上市公司在倫敦金屬交易所存在現貨高升水情況下進行鉛的賣出套期保值,最終導致移倉的巨大損失。

套期保值風險四:保證金額不足

企業套期保值要根據購銷數量計算最優頭寸,生產經營規模較大時頭寸也較大,且由于生產經營的連續性,頭寸持有時間也相對較長,即使套期保值方向正確,也容易出現保證金不足。套期保值風險五:移倉損失費用

通常情況下,頻繁移動倉庫的費用也是不小的。企業一般會根據全年原材料采購計劃或產品銷售計劃,來制定套期保值方案,立足現貨采購或銷售,在與此相對應的期貨合約月份進行操作。但是期貨市場不同合約活躍程度不同,其流動性也不同,如果相對應的合約流動性差,企業只能選擇較接近的合約進行替代,到期移倉。如果不同月份間基差較小,則對保值效果影響不大。但是基差出現異常時,則會嚴重影響套期保值效果。

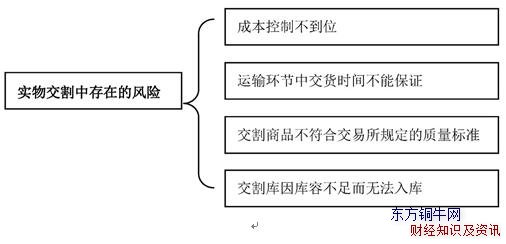

套期保值風險六:實物交割費用

實物交割費用主要是指運輸與倉儲的費用等方面,雖然僅占期貨交易總量的少部分,并且套期保值也不一定交割了結,但是現貨企業在期市采購原材料或銷售產品有利可圖時,也常進行實物交割。實物交割環節多、程序復雜,處理不好就會影響套期保值效果。交割中存在的風險主要包括以下幾點,具體如圖8-2所示。

套期保值風險七:投機操作虧損

由于投機有時能帶來巨額利潤,這就誘惑一些企業放棄套期保值宗旨,或不嚴格執行套期保值方案,在市場方向突變或判斷失誤時造成虧損。期貨交易總量應與其同期現貨交易總量相適應,即企業套期保值頭寸數量應以不超過現貨商品規模為限。套期保值的本質與投機的本質在交易上并沒有什么差別,套期保值在預防商品價格反向運動帶來損失的同時,也丟失了因正向運動帶來意外收獲的可能性。

例如,一些企業入市的初衷是為了套期保值,但對頭寸未能有效控制,使其超出生產或加工規模,套期保值演變為過度投機,最終損失慘重。

以上就是套期保值的風險都有哪些?的講解,轉載文章 套期保值的風險都有哪些? 請注明文章地址。