��ָ��؛����Փ���r(ji��)ģ��

admin

�_����؛�ϼs�c�F(xi��n)؛ָ��(sh��)֮�g�������g����Ч����——��ָ��؛����Փ���r(ji��)ģ��

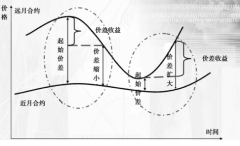

��ָ��؛�ڬF(xi��n)�����ɹ���һ��(g��)ǰ���ǣ�Ͷ�Y���܉�_����ָ��؛�ϼs��(d��ng)ǰ�r(ji��)���c�Cȯ�Ј�(ch��ng)ָ��(sh��)��r(ji��)�Ƿ������Ҳ�����Д�����֮�g�Ƿ�����������g��Ŀǰ�����������؛�Ј�(ch��ng)���M(j��n)���ڬF(xi��n)�����Q�ߵ�һ��(g��)��(j��ng)����ʹ�õĹ��������ù�ָ��؛����Փ���r(ji��)ģ�ͣ�ͨ�^��(du��)�ȹ�ָ��؛�Č�(sh��)�H�r(ji��)�����Փ�r(ji��)���(l��i)�Д��Ƿ���������ęC(j��)��(hu��)����(d��ng)��(sh��)�H�r(ji��)�������Փ�r(ji��)��r(sh��)���u��ָ��(sh��)��؛���I��ָ��(sh��)�F(xi��n)؛����(d��ng)��؛��(sh��)�H�r(ji��)�������Փ�r(ji��)��r(sh��)���I��ָ��(sh��)��؛���u��ָ��(sh��)�F(xi��n)؛��

��ô�@��(g��)��Փ���r(ji��)ģ������ô�a(ch��n)�����أ�

��(j��ng)��(j��)�W(xu��)���Ђ�(g��)�������ɷQ��“һ�r(ji��)����”����˼���f(shu��)���ɷ���ͬ���Y�a(ch��n)�ڃɂ�(g��)�Ј�(ch��ng)�еĈ�(b��o)�r(ji��)��Ȼ��ͬ����tһ��(g��)�Ј�(ch��ng)���c�߿����M(j��n)�����^�o(w��)�L(f��ng)�U(xi��n)����������һ��(g��)�Ј�(ch��ng)�е̓r(ji��)�I�M(j��n)��ͬ�r(sh��)����һ��(g��)�Ј�(ch��ng)�и߃r(ji��)�u������K��ԭ��(l��i)���r(ji��)�͵��Ј�(ch��ng)����?q��)�ԓ�Y�a(ch��n)�������Ӷ�ʹ��r(ji��)���ϝq����ԭ��(l��i)���r(ji��)�ߵ��Ј�(ch��ng)��ԓ�Y�a(ch��n)�r(ji��)���(hu��)�µ�ֱ���ɂ�(g��)��(b��o)�r(ji��)��ȡ���ˣ�����������(hu��)�a(ch��n)��һ��(g��)��ƽ���и�(j��ng)��(zh��ng)���ăr(ji��)����ʹ�����ߟo(w��)���@�ßo(w��)�L(f��ng)�U(xi��n)����(r��n)��

����(j��)�������ɣ���ָ��؛�ϼs�ăr(ji��)���c�F(xi��n)؛ָ��(sh��)�r(ji��)��֮�g�IJ�r(ji��)����Փ�ϑ�(y��ng)ԓ̎��һ��(g��)����������Ҳ�����f(shu��)��Ͷ�Y�߿��Ը���(j��)��Ʊ�F(xi��n)؛�r(ji��)��Ӌ(j��)�����ָ��؛�r(ji��)������Փ�ϵĺ���r(ji��)λ�����ǣ���ָ��؛����Փ���r(ji��)ģ�͑�(y��ng)�\(y��n)������

���棬�҂��́�(l��i)�ƌ�(d��o)����ָ��؛����Փ���r(ji��)ģ�͡�

����Ӱ푹�ָ��؛�r(ji��)������P(gu��n)����̫�࣬�o(w��)���O(sh��)�����_����Ӱ����صĔ�(sh��)�W(xu��)ģ�ͣ���ˣ��҂�ֻ�ܺY�x����ҪӰ�����(l��i)������(sh��)�W(xu��)ģ�͡�

���ȣ���ָ��؛�ǏĹ�Ʊָ��(sh��)��������(l��i)����ˣ����ăr(ji��)��F�c��Ʊ�F(xi��n)؛ָ��(sh��)�ăr(ji��)��I�������P(gu��n)����Ʊ�F(xi��n)؛ָ��(sh��)�r(ji��)��ĝq����ȻӰ푹�ָ��؛�r(ji��)��ĝq�����ɴ˿��Խ����������ֲڵĔ�(sh��)�W(xu��)ģ�ͣ�

F��I(xi��n)

���У���̖(h��o)���������P(gu��n)�ԡ�

��һ�����҂��迼�����I�u�^����Ӱ푹�ָ��؛�r(ji��)�����Ҫ���ء��҂��l(f��)�F(xi��n)��������؛�н����ڣ��u��Ҫ�^һ�Εr(sh��)�g����ܽ����F(xi��n)؛�õ��F(xi��n)���I��������r(sh��)�Ÿ����F(xi��n)���լF(xi��n)؛���ஔ(d��ng)���I�����u�����Y���@��(g��)���Y�ɱ���ԓ�r(sh��)�εğo(w��)�L(f��ng)�U(xi��n)���ʣ����Կ��]���Ј�(ch��ng)���ʴ��棩R��ʾ���@�ӣ���(d��ng)�u���u����؛�ϼs�r(sh��)������Ҫ�õ��ஔ(d��ng)���ڽ���ǰ���I��“���Y”������I·R���@��(g��)���摪(y��ng)ԓ������؛�r(ji��)��F������҂���ԭʼ�Ĕ�(sh��)�W(xu��)ģ�;��_��һ����

F≈I��I(xi��n)·R

����һ�����҂�߀�l(f��)�F(xi��n)��Ʊ���ּt�C(j��)��(hu��)���@��Ӱ푹�ָ��؛�r(ji��)��ĵ��������ء���؛�u���mȻ�u���˹�ָ�ϼs���ஔ(d��ng)�ڰѹ�Ʊ�M����ǰ�u���ˣ����ڽ����ڵ���(l��i)ǰ���Գ��й�Ʊ�M�ϣ�߀�����յ���Ϣ������p������ւ}(c��ng)�ɱ����@��(du��)�ஔ(d��ng)���ѽ�(j��ng)�I���@��(g��)��Ʊ�M�ϵ���؛���^��(l��i)�f(shu��)��̫��ƽ�������؛�r(ji��)��Ҫ�����{(di��o)���ஔ(d��ng)�ڹ�Ϣ�ķ��ȡ��O(sh��)��Ϣ�ʞ�D���Y(ji��)����؛�r(ji��)���֑�(y��ng)�pȥ��(du��)��(y��ng)�Y�a(ch��n)����I·D��

F��I��I(xi��n)·R��I·D

���⣬��؛�ϼs����r(sh��)�g���L(zh��ng)����Ӱ��ڃr(ji��)�ĵ��Ĵ����ء���?y��n)鲻ͬ����r(sh��)�gԽ�L(zh��ng)���ஔ(d��ng)�����Y�r(sh��)�gԽ�L(zh��ng)�������ڃ�(ch��)��һ�ӣ��X��ĕr(sh��)�gԽ�L(zh��ng)����ϢԽ�ߣ����Բ�ͬ�·ݵ���؛�ϼs���ƃr(ji��)��(y��ng)���ڲ�ͬ�ĕr(sh��)�g��ˮ���}���O(sh��)��؛�ϼs�Ľ����ڞ�T��t�գ�������ݞ飨T��t��/365����K��ָ��؛��Փ���r(ji��)ģ�͞飺F��I��I(xi��n)·R·��T��t��/365��I·D·��T��t��/365������

F��I��I(xi��n)·��R��D��·��T��t��/365

���У�F——��ָ��؛��Փ�r(ji��)��

I——�F(xi��n)؛��ָ�r(ji��)��

R——�o(w��)�L(f��ng)�U(xi��n)���ʣ����y�����J�����ʴ��棩

D——���Ϣ������

T——����r(sh��)�g

t——ijһ�r(sh��)�g

����Ӱ�������ô�k���@Щ����ȫ�����ٶ�̎������l���£���˲�����ģ�������Կ��]���@Щ��Ҫ���ر��ٶ��飺

�ٶ�����Ͷ�Y�ߘ�(g��u)�����Ͷ�Y�M���c����ָ��(sh��)�ڽM�ϱ�������ָ�ăr(ji��)ֵ�c��Ʊ�M�ϵ���ֵ���涼��ȫһ�£���Ͷ�Y�߿����ڽ����Ј�(ch��ng)�ܷ���ؽ����J������Ͷ�Y���۟o(w��)�����M(f��i)�ã��ܮ�(d��ng)�����C(j��)��(hu��)���F(xi��n)�r(sh��)���Ј�(ch��ng)���c�ߌ����c�������(d��ng)���ݟo(w��)�����ֻ����أ��ތ�(du��)��ָ��؛�ϼs�M(j��n)�ЬF(xi��n)��Y(ji��)�㡣

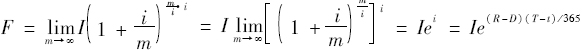

������]���B�m(x��)��(f��)����ʽ��R��D���t������ָ��؛����Փ���r(ji��)ģ�͌������_�飺

F��I·e��R��d����T��t��/365

���У�R——�o(w��)�L(f��ng)�U(xi��n)���ʣ����y�����J�����ʴ��棩

d——���B�m(x��)��(f��)��Ӌ(j��)������Ϣ�����ʣ�����

T——��؛�ϼs���ڕr(sh��)�g

t——�F(xi��n)�ڵĕr(sh��)�g

T��t——��ָ�ϼs�����씵(sh��)

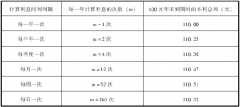

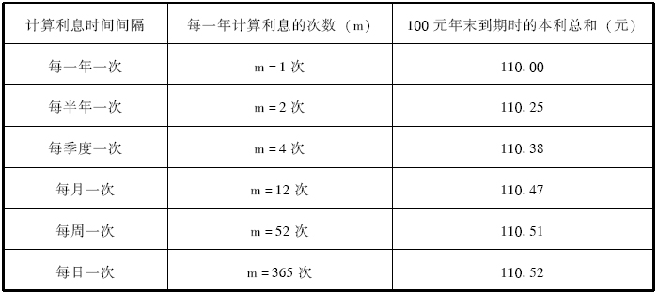

��9.5�����Ӌ(j��)���(f��)�����l�ʌ�(du��)100Ԫ��һ��ĩ�ăr(ji��)ֵӰ푣��O(sh��)���ʞ�ÿ��10����

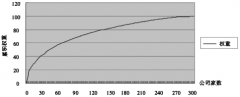

��(d��ng)mڅ�ڟo(w��)�F��r(sh��)���ͷQ���B�m(x��)��(f��)����

����(j��)�B�m(x��)��(f��)���ĸ����҂���(l��i)�ƌ�(d��o)F��I·e��R��d����T��t��/365��ʽ��

��ʽ�ƌ�(d��o)����F��I��I(xi��n)·��R��D��·��T��t��/365��I·��1����R��D��·��T��t��/365��

�O(sh��)��i����R��D��·��T��t��/365

�F(xi��n)�ڵ��P(gu��n)�I����δ_���@��(g��)�o(w��)�����C(j��)��(hu��)�^(q��)�g�������ޣ��@���ڬF(xi��n)�����ɹ��c�����Ҫһ�h(hu��n)��

����9-4��

8��22�գ���Ʊ�Ј�(ch��ng)�ϬF(xi��n)؛����300ָ��(sh��)��1224.1�c(di��n)����(d��ng)��A���Ј�(ch��ng)�ּt���Ϣ����2.6�����ң����O(sh��)���Y���J�������r��6������ô��10��22�յ��ڽ���Ĺ�ָ��؛10�ºϼs��Ŀǰ��Փ�r(ji��)��(y��ng)�飺

F��1224.1��1224.1×��6����2.6����×1/6��1231.04�c(di��n)

��(j��)�ˁ�(l��i)Ӌ(j��)���ָ��؛�ϼs�ğo(w��)�����^(q��)�g��

�ּ��O(sh��)��Ͷ�Y��Ҫ��Ļ؈�(b��o)���c�Ј�(ch��ng)���Y�����1������؛�ϼs�Ľ����p߅���m(x��)�M(f��i)��0.2��(g��)ָ��(sh��)�c(di��n)���Ј�(ch��ng)�_���ɱ���0.2��(g��)ָ��(sh��)�c(di��n)����Ʊ�����p߅���m(x��)�M(f��i)���Ј�(ch��ng)�_���ɱ���1���������ָ��(sh��)�c(di��n)�ǣ�

���J���ʲ�ɱ��飺1224.1×1��×2/12����ݣ���2.04�c(di��n)

��Ʊ�����p߅���m(x��)�M(f��i)���Ј�(ch��ng)�_���ɱ���1224.1×1����12.24�c(di��n)

��؛�����p߅���m(x��)�M(f��i)���Ј�(ch��ng)�_���ɱ��飺0.2��0.2��0.4�c(di��n)

��Ӌ(j��)TC��12.24��2.04��0.4��14.68�c(di��n)

ǰ���ѽ�(j��ng)���Ŀǰ������؛�ϼs�ĺ���r(ji��)��(y��ng)��1231.04�c(di��n)����ô��

�����^(q��)�g�Ͻ�飺1231.04��14.68��1245.72�c(di��n)

�����^(q��)�g�½�飺1231.04��14.68��1216.36�c(di��n)

�o(w��)�����C(j��)��(hu��)�^(q��)�g�飺��1216.36��1245.72��

Ҳ�����f(shu��)����8��22�լF(xi��n)؛����300ָ��(sh��)��1224.1�c(di��n)�r(sh��)����ָ��؛10�ºϼs�ăr(ji��)�������1245.72�c(di��n)���ϕr(sh��)�M(j��n)����������������1216.36�c(di��n)���r(sh��)�M(j��n)�з��������ŕ�(hu��)��ӯ��������10�ºϼs�q��Խ����������ӯ�����gԽ����Խ�ͷ�������ӯ�����gԽ���Խ��ȫ����10�ºϼs�r(ji��)���ڣ�1216.36��1245.72�݃�(n��i)�ǟo(w��)�����C(j��)��(hu��)�ġ�