股指期貨與股票現(xiàn)貨市場相互作用的效應(yīng)分析——交易轉(zhuǎn)移效應(yīng)

admin

交易轉(zhuǎn)移效應(yīng)主要是反映股指期貨交易的存在對股票現(xiàn)貨市場存量資金的分流效應(yīng),又稱之為“資金擠出效應(yīng)”。一般認(rèn)為,當(dāng)一個(gè)市場推出股指期貨交易后,往往會吸引一部分股票市場的資金流向股指期貨市場,使股票市場的交易量大為減少,程度嚴(yán)重的話,還會造成股票市場流動性大為降低,從而形成所謂的交易轉(zhuǎn)移效應(yīng)。

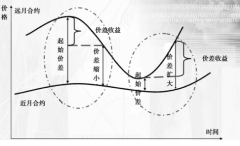

從理論上講,交易轉(zhuǎn)移效應(yīng)的存在有以下幾方面的原因。第一,相比股票現(xiàn)貨買賣而言,由于股指期貨交易具有交易成本低廉、保證金比例較低、杠桿倍數(shù)高、雙向交易、流動性高等一系列特點(diǎn),使得同樣的資金配置在股指期貨上要比持有一個(gè)股票組合更有效率。因此,在股指期貨上市交易的初期,會吸引一部分投機(jī)者或偏愛高風(fēng)險(xiǎn)的投資者的資金由股票市場轉(zhuǎn)移至股指期貨市場。第二,對于機(jī)構(gòu)投資者而言,由于可以利用計(jì)算機(jī)來從事程序交易,其指令的執(zhí)行速度較現(xiàn)貨市場更為快捷,因而也吸引部分機(jī)構(gòu)資金從股市轉(zhuǎn)入期市。第三,從市場流動性角度看,由于股指期貨市場的運(yùn)行更加高效、快速且成本低,當(dāng)投資者預(yù)期股票市場的運(yùn)行趨勢將要發(fā)生改變并需要調(diào)整資產(chǎn)頭寸時(shí),作為基礎(chǔ)資產(chǎn)的股票組合可以不動,而是通過股指期貨市場進(jìn)行資產(chǎn)轉(zhuǎn)換或者套期保值,這對于現(xiàn)貨市場的流動性也具有一定的影響。

從海外股指期貨市場的實(shí)踐來看,在新興市場開辦股指期貨的初期往往會存在一定程度的交易轉(zhuǎn)移效應(yīng)。1993年,國際證券交易聯(lián)合會的一份調(diào)查報(bào)告顯示,美國、日本、中國臺灣和巴西等市場在推出股指期貨的初期,都發(fā)生過資金從股市流向股指期貨市場的現(xiàn)象,表明股指期貨與股票現(xiàn)貨之間的成交量呈現(xiàn)出一種凈互補(bǔ)的關(guān)系。

盡管股指期貨市場的存在可能會引起交易轉(zhuǎn)移效應(yīng),但這僅僅是一種短期效應(yīng)。從長期看,股指期貨對于吸引場外資金入市又具有積極引導(dǎo)作用,從而產(chǎn)生股指期貨市場和股票現(xiàn)貨市場的資金量和交易量呈現(xiàn)雙向推動的效果。其原因是:

第一,股指期貨套保功能吸引機(jī)構(gòu)和企業(yè)資金進(jìn)入股市。對于資本市場中的風(fēng)險(xiǎn)規(guī)避型投資者而言,在沒有股指期貨時(shí),其投資資金大部分配置在貨幣市場工具和各種類型的債券上面。股指期貨市場的存在,為股票市場投資者提供了良好的避險(xiǎn)手段,因而會吸引部分這類資金配置在股指期貨和股票(或增加資產(chǎn)組合中的股票投資比例),從而增加了股市和期市的交易量,提高了股票市場的交易量。股市暴跌的一個(gè)重要原因在于機(jī)構(gòu)投資者砍倉出逃,而做空股指期貨來對沖風(fēng)險(xiǎn)就可減少資金出逃。2008年9月15日雷曼兄弟破產(chǎn),美國兩大證券市場合計(jì)成交1640.054億美元,與此同時(shí)標(biāo)普500股指期貨日成交量和未平倉合約大幅攀升,僅迷你標(biāo)普500當(dāng)日成交即接近3600億美元。這意味著空頭通過套期保值、套利和投機(jī)等方式,共減少了3600億美元的股票拋出。2008年10月金融危機(jī)最猖獗時(shí),我國臺灣地區(qū)71%的共同基金通過股指期貨進(jìn)行保值避險(xiǎn),大大減輕了股市的賣壓。所以有了股指期貨這個(gè)避風(fēng)港,會有更多的風(fēng)險(xiǎn)偏好低的機(jī)構(gòu)參與股市,可以為股市提供增量資金。

由于股指期貨能為股票現(xiàn)貨提供套期保值,可以讓投資者在看空時(shí)鎖定收益和成本,從而增強(qiáng)投資者長期持有藍(lán)籌股的信心,這樣會引導(dǎo)更多資金向藍(lán)籌權(quán)重股集中。套期保值要求期、現(xiàn)貨數(shù)量相等、方向相反,因而機(jī)構(gòu)在股指期貨上建立的套保頭寸越大,持有股票現(xiàn)貨的規(guī)模也越大,從這個(gè)角度看,機(jī)構(gòu)套保建立頭寸并不會分流股市資金。

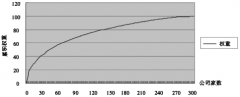

第二,股指期貨套利功能吸引套利投資者進(jìn)入股市。股指期貨作為一種新的金融產(chǎn)品,它的推出豐富了資本市場的投資工具,擴(kuò)大了投資者的選擇空間,因此會吸引場外新資金或股票一級市場的資金進(jìn)入股票二級市場和股指期貨市場。經(jīng)驗(yàn)證明,新興市場推出股指期貨初期,市場效率較低,經(jīng)常出現(xiàn)期現(xiàn)貨基差偏大,催生期現(xiàn)套利交易,從而增加市場對股票現(xiàn)貨的新需求。與此同時(shí),套利交易可以迅速恢復(fù)扭曲的市場價(jià)格,提高二級市場定價(jià)效率,推動二級市場健康發(fā)展。香港1986年推出恒生股指期貨后,股票交易量當(dāng)年增長60%,2000年上半年更達(dá)17566億港元,比推出前同期增加近50倍,且恒指期貨成分股周轉(zhuǎn)率增加80%以上,帶來了香港股市的空前繁榮。期貨與現(xiàn)貨成交量呈凈互補(bǔ)關(guān)系——指數(shù)期貨提供避險(xiǎn)工具,提高了投資意愿而增加了現(xiàn)貨成交量;價(jià)格預(yù)測功用吸引了套利交易;一定的杠桿性促進(jìn)了交易活躍。

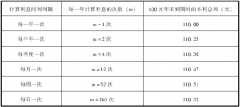

第三,從全球資產(chǎn)配置的視角看,在資本市場對外開放的情況下,股指期貨會吸引更多的海外資金的流入,因而有利于提升股市和期市的交易量和流動性。QFII是成熟資本市場的重要力量,中國臺灣地區(qū)作為QFII的發(fā)源地,實(shí)施該政策前QFII資金匯入增長緩慢,1997年亞洲金融危機(jī)導(dǎo)致凈流出。到1998年底累計(jì)匯入僅9434億美元,占臺股總市值3.84%。1998年7月推出加權(quán)股指期貨后,1999年凈匯入9533億美元,超過實(shí)施QFII政策前8年總額。2000年、2001年更分別達(dá)6808億和8882億美元。截至2002年年底,外資持股已超過臺股總市值18%。韓國引入QFII初期同樣進(jìn)展緩慢,到1996年KOSP1200股指期貨上市后,QFII匯入逐年上升,至2001年底外資持股達(dá)936982億韓元,占韓股總市值36.6%,QFII連續(xù)十年保持凈流入。印度2000年推出股指期貨后,QFII匯入大幅上升,2000年、2001年和2002年分別達(dá)1000.54億、990.81億和801.79億盧比。

綜上所述,在股指期貨存在的情況下,股指期貨的交易轉(zhuǎn)移效應(yīng)并不是一定會發(fā)生,或者長期存在,它對股票市場交易量和流動性的影響取決于前述兩方面效應(yīng)的相對大小。Kuserk & Cocke(1994)的實(shí)證研究表明,美國在開展股指期貨交易后,吸引了大批套利者和套期保值者進(jìn)入,使得股市的交易規(guī)模和流動性比之前都有較大的提高,而且兩個(gè)市場的交易量呈雙向推動態(tài)勢。隨著市場的不斷深化,出現(xiàn)股指期貨市場的交易規(guī)模超過股票現(xiàn)貨市場的情形,并不是交易轉(zhuǎn)移效應(yīng)引起的,而是場外資金大量入市造成的,因而對股市的流動性具有長期推動作用。Damodaran(1990)等人的實(shí)證研究表明,股指期貨交易的推出促進(jìn)了指數(shù)成份股的交易活躍性,提高了個(gè)股的流動性。從中國滬深300股指期貨推出后幾個(gè)月的運(yùn)行情況來看,股指期貨市場對股票市場的資金分流效應(yīng)并不明顯,股市的流動性也未出現(xiàn)異常。

基于以上的分析,我們認(rèn)為,股指期貨上市交易后即使存在交易轉(zhuǎn)移效應(yīng),也是一種短期影響,從長期看,有利于促進(jìn)期、現(xiàn)兩個(gè)市場交易量和流動性的共同提升。