��ʲô������˾�l(f��)�Ђ���(w��)�����a(b��)�B(y��ng)�Ͻ�Ӌ����©����

www.caixuncaifu.com

���H���I(y��)CFO��(qi��ng)�{(di��o)������˾��ԇ�D��Q�]��������B(y��ng)�Ͻ��Y��ȱ��-�l(f��)����ȯ����Q��

��ȯ�����X֧���o�T���������~�����������A���ֽ����p�_����һ���Lԇ����������ʿ�f���@�N�e�ӵ���(j��ng)��(j��)��r���á��߶��u����˾�״��ڰl(f��)�Ђ�ȯ�r�ăr��������������B(y��ng)�Ͻ���J��ɱ���

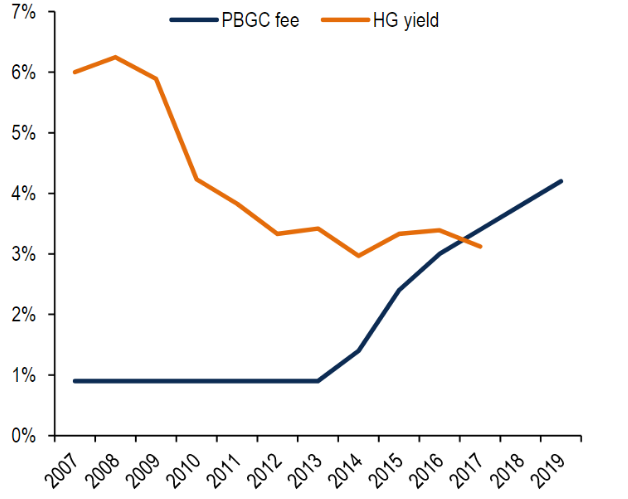

�@��������ֱ�ʾ�����ݽ������C��˾��һ�Ҫ����������C(j��)��(g��u)��ؓ(f��)؟(z��)���ʧ���Ĺ�˾�B(y��ng)����������2016�ꌢ���M�B(y��ng)�Ͻ��U�M��������ߵ�3.4�����ҡ�����I(y��)����(w��)��(qi��ng)�ŵı����£�Ͷ�Y����˾���������ʵ��ڱ��U�M��Ҋ�D����

���ֹ�˾��ָ��(sh��)��ƽ����������Ͷ�Y����ȯ�Ļ���(zh��n)����12�µ�3.52���½���3.16����

���J���Ԏ��ˠ�ɭ������“��˾���l(f��)�Ђ�ȯ�p���B(y��ng)�Ͻ�ij��֣�����������̫��ɱ���“�����Y������B(y��ng)�Ͻ�ؓ(f��)��(d��n)�Ľ�(j��ng)��(j��)�����S���r�g�����ƶ�������

������Ҳ��ѭ���H���I(y��)�����ӡ��c�乫˾�rֵ��ȣ������B(y��ng)�Ͻ�ȱ�ڵ��{(l��n)�I��˾�����_(d��)������ ��ͨ����܇��ʩ�� ��ͨ����܇��˾�ڶ��°l(f��)����20�|��Ԫ���_(d��)�����@��Ŀ�ģ������������·ݵ��N����ͬ��

ؓ(f��)؟(z��)��˾ؔ��(w��)���˂���(j��ng)����ҕ�@Щ��ij��֣���鲻��������ˆT�����ƺ���һ�����h(yu��n)���ڵĆ��}����ô��I(y��)ؔ��(w��)���ܿ��ܕ������T��֮�У��Ժ���̎���@�����}��

2008��֮ǰ��������I(y��)�B(y��ng)�ϻ����ԣ����(j��ng)��(j��)Σ�C(j��)���l(f��)���S���D(zhu��n)�����ʣ���I(y��)�B(y��ng)�Ͻ�ؓ(f��)���ărֵ��Û���Y��ȱ�ڔU(ku��)��

Ȼ�������ͨ؛��Û��������(w��n)����؛�����ߵľo�s�������ܳ��F(xi��n)��