股指期貨的風(fēng)險特征

admin

(一)股指期貨交易風(fēng)險的客觀性

股指期貨市場作為期貨市場的一部分,其交易風(fēng)險具有客觀存在性。這種客觀存在性一方面體現(xiàn)在市場風(fēng)險的共性,另一方面體現(xiàn)在期貨交易內(nèi)在機(jī)制的特殊性和杠桿效應(yīng)等。此外,股指期貨市場風(fēng)險的客觀性還來自股票市場本身客觀存在的風(fēng)險。股指期貨市場是以股票市場為基礎(chǔ)而產(chǎn)生的,其基本功能是規(guī)避股票市場系統(tǒng)性風(fēng)險的需要,因而,凡是影響股票市場波動的各種風(fēng)險因素也會引起股指期貨市場發(fā)生波動。為了達(dá)到規(guī)避股票市場系統(tǒng)性風(fēng)險的目的,股票投資者通過股指期貨市場對沖風(fēng)險,因而,股指期貨市場便成為了轉(zhuǎn)移股票市場系統(tǒng)性風(fēng)險的場所。如前文所述,股指期貨市場的重要功能之一就是投資人通過套期保值來規(guī)避價格波動風(fēng)險。1994年,格林斯潘表示,“價格風(fēng)險不是在期貨市場上消失了,而是在不同的市場主體之間發(fā)生了轉(zhuǎn)移,在價格風(fēng)險的不斷轉(zhuǎn)移過程中如果管理不當(dāng)、控制不嚴(yán),就可能產(chǎn)生出各種類型的風(fēng)險。”高風(fēng)險伴隨著高回報,因此,期貨市場才吸引了眾多謀求高收益的投機(jī)資本,并且承擔(dān)了套期保值者轉(zhuǎn)移來的風(fēng)險。

(二)股指期貨市場風(fēng)險來源的廣泛性和種類的多樣性

如前文所述,股指期貨市場的風(fēng)險來源多種多樣,既有來源于外部的風(fēng)險,也有股指期貨交易自身產(chǎn)生的風(fēng)險;既有來源于投資的風(fēng)險,也有交易和結(jié)算本身的風(fēng)險;既有合法交易的風(fēng)險,也有非法交易的風(fēng)險;既有來源于國內(nèi)市場的風(fēng)險,也有來源于國際市場的風(fēng)險。(三)股指期貨交易風(fēng)險的放大性及連鎖性

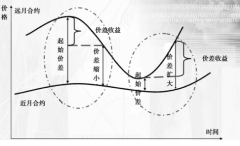

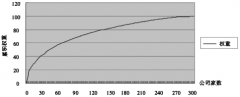

股指期貨市場的風(fēng)險與股票現(xiàn)貨市場的風(fēng)險相比,具有風(fēng)險放大性的特征。其原因首先是基于股指期貨交易的保證金制度所帶來的高“杠桿效應(yīng)”,它在放大收益的同時也放大了風(fēng)險。另外,期貨交易的遠(yuǎn)期性特征由于受未來眾多不確定因素的影響,所引發(fā)的價格波動包括了股票市場的因素,也包括了股指期貨市場自身的因素。股指期貨交易風(fēng)險的放大性特征意味著交易者一旦遇到期貨價格的不利變化,所帶來的損失將成倍放大。同時,股指期貨交易的風(fēng)險還具有連鎖性,這是由股指期貨市場與股票現(xiàn)貨市場間天然的密切聯(lián)系所決定的,這意味著在一個市場產(chǎn)生的風(fēng)險會立即傳遞到另一個市場,從而產(chǎn)生了兩個市場間的風(fēng)險相互作用、相互影響的連鎖反應(yīng)。