1966��ͷ����¹ɖ|���ţ��҂�ӭ���˵�һ��ʮ�꣨�B�d��

admin

���ͷ����¹ɖ|�������v���DZ���ͷ����S�ߵĽ�(j��ng)��W(xu��)��(x��)�����������w�F(xi��n)�Ĵ�Ͷ�Y����ֵ��Ͷ�Y�߷���(f��)���x�������͏�4��11�����B�d���ͷ����¹ɖ|���š���ÿ�Ճ�ƪ���ڴ��܌�Ͷ�Y������������

�ͷ����ºϻ��˵��� 1966

1966 �� 7 �� 12 ��

1966 ���ϰ���

�� 1966 ���ϰ��꣬����˹���I(y��)ƽ��ָ��(sh��)�� 969.26 �½��� 870.10�����]���@�õ� 14.70 ���t�������w�ĵ���˹�����-8.7%��

�ϰ����҂�������� 8.2%���_(d��)�����ҵ�Ŀ��(bi��o)�����@�������ҵ��A(y��)�y�������҂����@�N������r���Ա��J(r��n)���Dz������ġ��҂����µ���������c(di��n)�ǣ��L�ڶ����Ҳ����ゃ?n��i)κ���ʧ�������Ƕ����҄t�п����ゃ?n��i)����?f��)��ĽY(ji��)����

���ϰ����҂��Լ���λ����I(y��)�Г��� 10%�ɷݵĺϻ���(li��n)���I���� Hochschild��Kohn&Co��ȫ���ɷݡ��@��һ�Ұ͠���Ħ��˽�˰�؛��˾���@���҂��ϻ���I(y��)��һ����Մ�еķ�ʽ�I���������⡣�mȻ��ˣ��I���ԭ�t���]���κθ�׃����ԓ����r��Ķ����Ͷ��Եĺ������ճ��M(j��n)�У�����(y��n)�����c����Ͷ�Y�C(j��)��ͬ�ӵĜ�(zh��n)�K�M(j��n)���˹��r��HK���Ժ���@�ӽ�������?y��n)���Ҳ��ֱ��������ɺ��֪��ԓ��˾�Ĵ_�аl(f��)�����ĸ�������M�����҂���Ҫ��

�oՓ�Ǐ�����߀��˽�˽����ĽǶȁ��f���҂�������һ�����˲Ł������@�����⡣����]�Ѓ�(y��u)���Ĺ���������r����ӱ��ˣ��҂�Ҳ��Ҋ�Õ��I���@�����⡣

��(d��ng)һ�����Д�(sh��)ǧ���͆T�����ⱻ�۳��r����Ҫ������һ���Ĺ���ע���Dz����ܵġ�Ȼ��ϣ���ゃ��Ҫ�Թ������Ĉ�����Ɣ�ԓ���⌦�ϻ���I(y��)��Ӱ푡��҂��г��^��ǧ�f��Ԫ��Ͷ�Y���^�ֶ�Ͷ�Y�ڶ����Ј��ϣ��� HK ��Ͷ�Yֻռ���҂���Ͷ�Y�~�IJ��� 10%���ڌ��ڶ����Ј���Ͷ�Y���֣��҂�����ijֻ�Cȯ��Ͷ�Y���^���҂��� HK Ͷ�Y�~�ȵ�����߀�࣬�����@�(xi��ng)Ͷ�Y�s����������ע�⡣�@�������f���� HK ��Ͷ�Y�Ͳ���Ҫ����ռ�҂�Ͷ�Y�~10%�������f�������҂�������һ�(xi��ng)��Ҫ��Ͷ�Y�����ǿ��w������ֻ���҂�?n��i)�����Ͷ�Y�ı�ɽһ�Ƕ��ѡ�

������Ҝ�(zh��n)����ُ�I�ɱ�������ُ�I�����a(ch��n)����ӯ�������҂���������ֵ���@�(xi��ng)�u��������һֱ����(zh��)�У�����δ���l(f��)���µ�׃������Ȼ�أ����������?y��n)�һ�������˵ăr���҂��Dz����I�� HK �ġ����һ�������҂�ُ�I�r��Ĺ�ֵ��(sh��)�ϵ��� HK �ărֵ�����^�@��Ȼ�������^��һ���u�r�������҂����е�Ͷ�Y�����еărֵ�������ж��DZ����˵ģ���t�҂��Ͳ������������ˡ�

�Ј��A(y��)�y

��֮ǰ�ѽ�(j��ng)�f�^��“�Ҳ��������Ј���r���ИI(y��)���r�M(j��n)���A(y��)�y�����⡣������J(r��n)���Ҿ����@�N�������������J(r��n)���@����Ͷ�Y��������Ҫ���أ�����Ͳ���(y��ng)ԓ��Ȼ�����҂��ϻ���I(y��)�С�”

��(d��ng)Ȼ�ҵ������uՓ�����յ���������|(zh��)�ɺ�����������Ҳ��������������_(d��)����˼�DZ������(sh��)�ϻ��˽��ܵġ���(d��ng)�҂��I������u����Ʊ�ĕr���҂�����IJ������Ј�������ô�ӣ����ǹ�˾������ô�ӡ���Ʊ�Ј������ںܴ�̶��ϛQ��ʲô�r���҂������_�ģ����҂�����˾�ķ����Ĝ�(zh��n)�_�Ԅt���ںܴ�̶��ϛQ���҂��Ƿ������_�ġ��Q��Ԓ�f���҂��P(gu��n)ע�����c(di��n)�Ǒ�(y��ng)ԓ���l(f��)��ʲô����������(y��ng)ԓ��ʲô�r��l(f��)����

���������İ�؛�����⣬�ҿ��Դ_�������� 12 �µ�������� 7 �µ�����Ҫ�ã��㿴���Dz����ѽ�(j��ng)���ڰ�؛�ИI(y��)���˷dz���̵��J(r��n)�R������������(j��ng)��С�r��������游��С��؛������$0.75 ÿС�r��н�깤���^һ�Εr�g����������Ҫ���ǽ���� 12 �µ���r�Ƿ�Ҫ��ȥ�����r�ã����҂�����δ����ÿһ�� 12 �·ݾ����������ӵ�Ӌ�������nj����҂��Ŀ��wͶ�Y�M�϶��ԣ��҄t��ȫ�o���A(y��)Ӌ 12 �·��Ƿ���� 7 �·�Ҫ�ã��������o���A(y��)Ӌ 12 �·��Ƿ���l(f��)���ش�ēpʧ�����Еr������_��(sh��)���@�Ӱl(f��)�����҂���Ͷ�Y�M�Ͽɲ��ܵ�����Ҫ 365 ���ķ�֮һ������@̫�һ�ܣ�����Ҳ��ȫ�������]����ÿ���ڵ����@��һ�ܵĕr����Ҫ���λ�ϻ����ύһ���@�ӵĈ�档

��֮������һ������@���P(gu��n)���Ј��A(y��)�y�ĸ�������?y��n)��ԏĵ���˹ָ�?sh��)�� 2 �·ݵĸ��c(di��n) 995�c(di��n)�µ��� 5 �·ݵ� 865 �c(di��n)�r���ҽӵ��ˎׂ��ϻ��˵��Ԓ���Q�����J(r��n)���Ʊ�ăr���ԕ��M(j��n)һ���µ�������r�ҵ��X��˲�g�a(ch��n)���˃ɂ��Ɇ���1���������֪�� 2 �·ݵ���˹�͕����m(x��)�µ��� 5 �·ݵĵ��c(di��n)��������?y��u)�β���һ�c(di��n)���V���أ�2����������� 2 �·ݵĕr��֪��ָ��(sh��)��һֱ�µ��� 5 �·ݵĵ��c(di��n)��������?y��u)���֕�֪�?nbsp;5 �·�֮��ָ��(sh��)���^�m(x��)�µ��أ�����Ҳ�Ўׂ��Ԓ���h�ґ�(y��ng)ԓ�u���҂����еĹɷݲ��ȴ���ֱ���Ј�����r����������Ո���S���ڴ��ٶ������c(di��n)��

1��δ�팦���Ҷ������h(yu��n)�ǿ�������ģ�2���ƺ���δ�������Ј��ϝq100 �c(di��n)֮����Ԓ�o�ң��Qδ�����Ј���������y�Կ��塣

�҂��������҂����е��Cȯ��һ�������ăr���ۣ�����ij������W(xu��)���Q�Ј������½������ҿ���Щ�r���������A(y��)�y�����_�ġ��҂�Ҳ������һ���ѽ�(j��ng)������ӳ�˹�˾��Ʊ�rֵ�ăr���I���κι�Ʊ�������Ќ����Q�Ј������ϝq�����Ă�����ُ�I˽�˹�˾�ĕr���Ǹ���(j��)���е��ϝq�����½���څ������ُ�I�Q�����أ��S���Ј����ϝq���½�����˾�ĺ��ărֵ��δҊ�Õ��кܴ�ĸ�׃���҂���Ҫ�������������Ј��ķ����Զ��@����Ԕ��(x��)���P(gu��n)��Փ�����ԅ�Ҋ����ķ������Ͷ�Y�ߡ�һ���ĵڶ��£����J(r��n)���@һ�µă�(n��i)�ݱ�Ŀǰ�κε�����Ͷ�YՓ����������Ҫ��

1967 �� 1 �� 25 ��

��һ��ʮ��

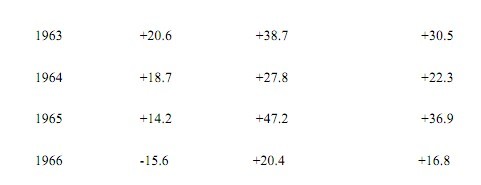

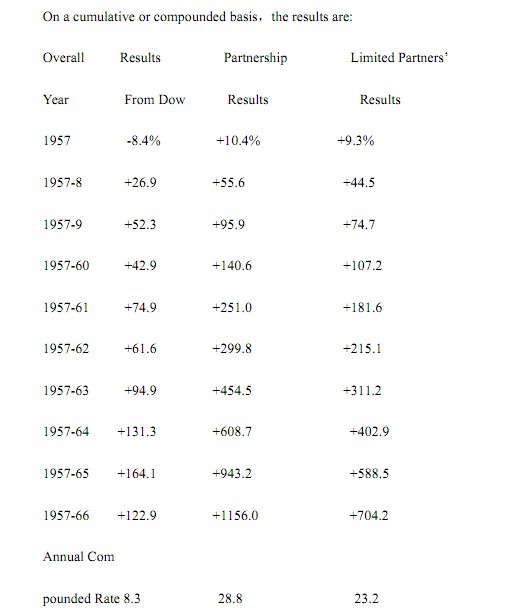

�S�� 1966 ��ĽY(ji��)�����҂��ĺϻ���I(y��)Ҳ���^�˵�һ��ʮ�ꡣ����ĘI(y��)���Á�cף�҂���ʮ�������ٺ��m���^��——�҂����^�˵���˹ָ��(sh��) 36 ���ٷ��c(di��n)�������҂��������� 20.4%������˹ָ��(sh��)�t��ؓ(f��)�� 15.6%��

��(d��ng)Ȼ�������rҲ��Щ�e����(sh��)�H�Ͻ�������(sh��)��������(j��ng)������(zh��n)���˵���˹ָ��(sh��)����Ҫԭ���Ǵ�������˹ָ��(sh��)�� 30 ֻ�{(l��n)�I�ɵăr����F(xi��n)�˴�����µ��������������һ�����ȡ������еĎҹ�˾�� 1966 ��ĘI(y��)��Ҳ�_��(sh��)�Dz���������⡣

�҂�����ľ��r

һ�����^�X�����ϵĔ�(sh��)��(j��)�M(j��n)�к��������ĽY(ji��)���ܿ��ܕ���(d��o)���e�`�ĽY(ji��)Փ��

�^ʮ��ĽY(ji��)���������f���@�N��r���ܕ���δ����ʮ���еõ���(f��)�ơ�ͬ�ӵĘI(y��)��Ҳ�S����ij����$105��100 ��ҵ� 25 �q��ë�^С���ӏ�(f��)�ƣ�ͬ�r�Ј�����r߀Ҫ�܉�һֱ���m������Ͷ�Y�܌W(xu��)�Ķ�ʹ���܉�(zh��)���@һͶ�Y�܌W(xu��)���@�óɹ���

���@�N��r����̫���ܱ�һ���X�M�c�ʵ� 36 �q�Ĺ�����$54��065��345 �ϻ����Y���������(f��)�ƣ��������X�����P(gu��n)�ڿ����մ��܌W(xu��)��(zh��)�е�Ͷ�Y���c(di��n)�Ӷ�߀���� 25 �q�r�����֮һ����ʮ��֮һ��

Buffett Associates��Ltd.���҂��ϻ���I(y��)��ǰ������ 1956 �� 5 �� 5 �ճ��������K����������ʼ��֧���߰����ҵ���λ��ͥ�ɆT��3 ���ҵĺ��Ѻ�$105��100 �Ć����Y��

�ڮ�(d��ng)�r���Լ����S��Ď����У��锵(sh��)���ٵ��Cȯ���Ե���“��˽�˓����߶��Եĺ���rֵ”���ۡ��҂�Ҳ�@���˲��ٵļ��͝M�������ʵ� WORKOUTS����(d��ng)�r�҂����R�Ć��}�����Iʲô�������I�Ă�������҂��������� 15 �� 25 ֻ�Cȯ������M������ڴ������е��κ�һ�����ܕ��o�҂��������@ϲ��

���ڽ������У���r�l(f��)���˺ܴ���D(zhu��n)׃���҂�Ŀǰ�l(f��)�F(xi��n)ֻ�к��ٵĹ�Ʊ�܉������⣬���Ҿ��������~���Ա��҂�ُ�I��ͬ�r���ܽo�҂����ṩ���L���Б�(zh��n)�ٵ���˹ָ��(sh��) 10%���A(y��)�ڡ��ڽ��������҂�����һ����ֻ�ܰl(f��)�F(xi��n)������Ͷ�Y�������������(bi��o)��(zh��n)�����\(y��n)�����Еr�҂���ֵ����������������mȻ��ˣ������ڵĚq���У�ͬ�ӵ�Ŭ�������ܽo�҂����픵(sh��)ʮ��ͬ�ӵ�Ͷ�Y�C(j��)������ȶ��ԣ������µ����س��F(xi��n)�ˣ�1��һ������׃���˵��Ј��h(hu��n)����2���҂����Y�����(sh��)�ĔU(ku��)��3���҂����R�����Ӽ��ҵظ�����

�@����Ҋ���ǣ����ڎΙC(j��)��֮ˮ�����⌢�Ȼ���һ�ɷ�(w��n)���ęC(j��)��֮Ȫ������Ҫ�������ӑK����ǰ�����@�N���⌢�����R�C(j��)��֮ˮ��ȫ��^��Σ�U��

Ŀǰ�Ġ�r��������ʹ���M(j��n)�������J(r��n)���������������Ͷ�Y���҂����ŷ���܌W(xu��)���ǣ�����㲻�������������Ǿͼ����������෴���ŷ���ǣ�����㲻�ܼ��������������ȥ������������������Ҳ���Ͷ�Y��Щ���в��ܱ�������ĿƼ����أ������@Щ���،���������ش�Ӱ푵����⡣�Ҍ��댧(d��o)�w�ͼ����·���˽�̶Ⱦ��Ҍ���һ�N���� chrzaszcz �Ė|���Ľ�����(x��)�T�ij̶�һ�ӣ����dȤ���˿���ȥ��һ�飬�@��һ�N���m��С�x�ӡ�������X�Ì����x���������������y������������� thrzaszcz����

����֮�⣬�҂�������SĿǰ�Ј����е�һ�NͶ�Y�L(f��ng)�⣬���Lԇͨ�^���Ј����Ӷ���(d��o)�¹�Ʊ�r��������̘I(y��)�rֵ���@�����˷NͶ�Y�����ڽ����Ҳ�_��(sh��)��(chu��ng)���ˌ�(sh��)��(sh��)���ڵ����棬�����@Щ�����������ڶ��ګ@�õġ��P(gu��n)���@�NͶ�Y���ɱ���ĈԹ����Ҽ��o����Ҳ�o���϶���

�@�N���ɲ����܉���ȫ�@�����J(r��n)�R������J(r��n)�ɣ�Ҳ�S���ҵ�ƫҊʹȻ����ͬ�r�c�ҵ�Ƣ����ȫ���x���Ҳ������Լ����Xͨ�^�@�N��ʽ�M(j��n)��Ͷ�Y��������Ҳ�������ゃ���Xͨ�^�@�N��ʽ�M(j��n)��Ͷ�Y��

������֮���҂���������һ�����ЙC(j��)�����F(xi��n)���Ե�ʧ�`��Ͷ�Y��ʽ�Ќ��������������A(y��)�ڵ������dz��T�ˡ�

�ҿ������ゃ���C���ǣ��Ҍ���Ŭ��ʹ��δ���a(ch��n)����ÿһ�ΙC(j��)��֮ˮ�����õ��������ã������һ��C(j��)��֮ˮ��ȫ�ɺԣ��ゃҲ�����ڵ�һ�r�g����֪��Ȼ���҂����ܕ����������µ��x���� 1966 ��Y(ji��)���ķ����҂����Ă�Ͷ�Y�N��� 1966 �궼�����õı��F(xi��n)��

���ƙ�(qu��n)Ͷ�Y

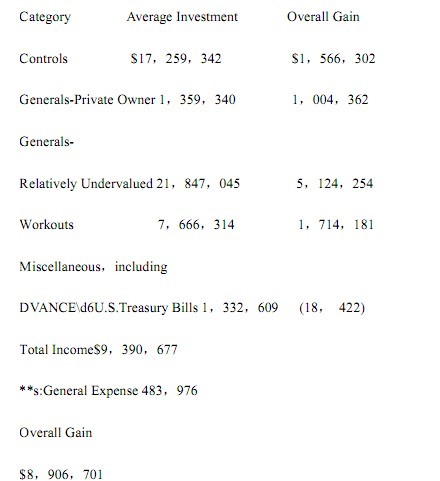

����ȡ���˿��ƙ�(qu��n)�Ĺ�˾��Ͷ�Y��r���� 1966 ����Ҫ������������棺1�������еĹ�˾�ڮ�(d��ng)�����@�õ�������2���ڹ��_�Ј��I��ı������҂����п��ƙ�(qu��n)�Ĺ�˾�Ĺ�Ʊ��3���҂����ƵĹ�˾�����е��Cȯ��δ��(sh��)�F(xi��n)��ֵ������һ����$2��600��838��

��������һ����������ѽ�(j��ng)���^��ԭ��ע������Ҫ��δ��(sh��)�F(xi��n)����ֵ���ֲ���Ӌ�뮔(d��ng)������棩���҂���(sh��)�H�����@һ���ֵ��~������ֻ��$1��566��058��

���\(y��n)���� 1966 ���҂��������ߵă��Y�a(ch��n)����Ͷ�����ˌ�(sh��)�H����������Ј��Ĺ�Ʊ�ϡ�ͬ�ӵ��Y�����Ͷ���Ј��ϵ�Ԓ���ܿ�����ζ��ȫ�궼�����m(x��)�ذl(f��)���pʧ��������r�İl(f��)���������������֮����������Ј������@�����ϝq�@һ���ֵ�Ͷ�Y���ܿ��ܕ������҂������w���F(xi��n)��

˽�˓��е���ͨ��Ͷ�Y

�ԏ� 1965 �������ԁ����҂����ѽ�(j��ng)�_ʼُ�Iһ���ۃr�h(yu��n)�h(yu��n)������rֵ���Cȯ���҂�ϣ���҂�����KͶ��һǧ�f��Ԫ�������X��ԓ��˾��(j��ng)�I�IJ�ͬ�ĎN���ⶼ���҂������˽�ģ��҂�Ҳ����ͨ�^��˾�ĸ����ߡ���؛�̡�ǰ�͆T�ȵ��˽˾�ĸ�����(y��u)�ݺ��ӄݡ�ԓ��Ʊ�����R�����ص��Ј���r�҂�ϣ�������ڲ��ɔ_��Ƀr����r�����ĵ��I���������Ĺ�Ʊ��

�� 1965 ����ĩ�҂�Ͷ�Y��$1��956��980�����Ј��rֵ��$2��358��412����$401��432 ؕ�I(xi��n)���� 1965 ���ӯ����(d��ng)�С�֮�����ڹɃr�������҂���δ�I�������A(y��)�ڵķ��������� 1966������һ���҂��ā�] �f�^�ĵ�������ԓ��˾����˹ə�(qu��n)��ُ�������҂�ֻ�Ì����u����������(sh��)�F(xi��n)�������$1��269��181��

�����f���ǣ��mȻ��(sh��)�F(xi��n)�����挦 1966 ��ĘI(y��)���a(ch��n)���������Ӱ푣���������҂��܉��ЙC(j��)���^�m(x��)��һ���ܵ͵ăr���I�����Ĺ�Ʊ����ô���w�����҂�����δ�팍(sh��)�F(xi��n)��������档

�r������ͨ��Ͷ�Y

�҂����@һ���ֵ�Ͷ�Yȡ����ʷ�oǰ���ĺóɿ����@��Ҫ?d��)w��������һ�P�� 1965 �����1966 �����ռ�҂�Ͷ�Y�~������һ�PͶ�Y�ı��F(xi��n)���� 1964-1966 �������У��@�PͶ�Y�����m(x��)�ؑ�(zh��n)���˵���˹ָ��(sh��)��Ҳ������?y��n)��@�PͶ�Y���������Ҳ��� 1965 ��� 11 ���Q�҂����܌����Y�a(ch��n)�� 40%��Ͷ�뵽ijһֻ�Cȯ�ϡ��҂�Ҳ�����ϻ��M(f��i)���ஔ(d��ng)?sh��)�Ŭ�����Ԍ��䷽�������M(j��n)���u�r�������҂��J(r��n)���䃞(y��u)��������Ͷ�Y�C(j��)���ļ��O(sh��)�M(j��n)�Йz�(y��n)���@�N���m(x��)���u���͌��ڲ���׃���ĸ���Ͷ�Y��(bi��o)�ĵăr��ı��^�����҂���Ͷ�Y�\(y��n)�I���f�����P(gu��n)��Ҫ�ġ�

��(d��ng)Ȼ���δ���҂��܉��֪��λ�҂����ڃr������ͨ�ɵ�Ͷ�Y�M�����ɷֲ��� 10 ����ͬ�Įa(ch��n)�I(y��)�е� 15 ֻ��Ʊ�M�ɵģ��������������A���Ј������ҟo�ɕ��е����Ӹ��d�����҂��_��(sh��)�]���@ô��ĺ��c(di��n)�ӡ������������f�^�ģ��҂�������،��҂������c(di��n)���c�f�c(di��n)���M(j��n)�б��^����ֻҪ�҂��J(r��n)���Ŀǰ����r�������c(di��n)�Ӳ���ȡ�ñ��f�c(di��n)�Ӹ��õĘI(y��)�����F(xi��n)��Ԓ���҂����Ԍ��S��ԭ�е�Ͷ�Y���@�N��r�a(ch��n)������һ�����a(ch��n)Ʒ�t�ǣ��҂���ÿ������ь�(sh��)�F(xi��n)�����沿��ռ�Y�a(ch��n)�ı��������Ⱥϻ���I(y��)����֮�����Ǖr�҂�����ԴԴ����غ��c(di��n)�ӣ��rҪ�ٵöࡣ

�҂����@һ����Ͷ�Y�ļ����Ԍ�����(d��o)���҂��ĘI(y��)�����ڴ�����ӵĿ��ܡ����Еr���@�N���ӿ��ܕ����˸е��ஔ(d��ng)?sh��)IJ���졣�@Ҳ���Ǟ�ʲô���X���l�������λ�؈��҂��ĘI(y��)�����F(xi��n)����һ�N�����Ҿ����`��(d��o)�Ե������������nj��҂��@�N���L�������Ͷ�Y��(d��o)���������ԡ���ˣ�ϣ����Ҍ��҂�δ�����ܳ��F(xi��n)������������r���������(zh��n)�䣬�҂����nj�Ը���҂����Y�a(ch��n)���ܶ̕r�ڵIJ������F(xi��n)���@���L�ڵ����ñ��F(xi��n)�ġ�����������҂����������Եı���pʧ——�����Դ˞���r�������҂��ЙC(j��)���@���L�ڵ����û؈�δ���������������ܱ��҂��� 1965 ��� 1966 ������ØI(y��)����������

ͬ�r�҂����Y��Ľ��J�������Ƿdz��ر��أ�1966 ��ȫ��ƽ�����y�н����^�҂��Y����� 10%�����ԓ����Ͷ�Y��һ�c(di��n)�a(b��)�䡣�҂��� 1966 ��������_ʼ�I��һֻ��Ʊ���҂���Ų��I���� 160 �f��Ԫ�r�����ăr��ͻȻ�����ϝq������(d��o)���҂���Kֻ���u���@ֻ��Ʊ���@���s 73�f��Ԫ���@һͶ�Y�Y(ji��)�����҂�����ĘI(y��)���������ؕ�I(xi��n)�������L�ڶ��Ԅt���҂�����——�҂��pʧ��һ���������L�ګ@�ø�������ęC(j��)����

���� WORKOUTS

�҂��@���ֵ�Ͷ�Y��?y��n)������˽��J�Y���ȡ���˸��ߵ����Y�a(ch��n)��������ֵ��ע��������ϰ����҂���ƽ��Ͷ���$7��870��151��������H��ɑz��$16��112����ҿ���������°����҂����@���ֵ�Ͷ�Y�����Ƕ�ô���@�ˡ�

��֮ǰ������У��҂��Еr�������Y�a(ch��n)�� 30-40%��Ͷ�뵽�@һ���ց������^δ�����ܲ�̫�����ٶȳ��F(xi��n)������r�����^�҂�?n��i)�Ȼ�܉����Ό����҂����@һ������Ͷ����m�����Y���ȡ�����˝M��Ļ؈�

�����s�(xi��ng)

�҂����ͷ��غϻ���I(y��)������������һ��W(xu��)�g(sh��)���|(zh��)���dȤ���� 1967 �� 1 �� 1 �գ���

����I(y��)�ĆT�����ң��҂�����ż�ͺ��ӂ��ڹ�˾��Ͷ�Y���~�ѽ�(j��ng)���^��һǧ�f��Ԫ���������Լ��ļ�ͥ���f���҂�Ͷ��ϻ���I(y��)���X���^���҂����Y�a(ch��n)�� 90%��