阿爾法對(duì)沖股票策略:拒坐過(guò)山車(chē) 追求絕對(duì)收益

admin

尤其是在熊市或者盤(pán)整期,可以采用“現(xiàn)貨多頭+期貨空頭”的方法,一方面建立能夠獲取超額收益的投資組合的多頭頭寸,另一方面建立股指期貨的空頭頭寸以對(duì)沖現(xiàn)貨組合的系統(tǒng)風(fēng)險(xiǎn),從而獲取正的絕對(duì)收益。此外,還有機(jī)構(gòu)根據(jù)獲取阿爾法的途徑,采取統(tǒng)計(jì)套利、事件驅(qū)動(dòng)、高頻交易等策略來(lái)獲取阿爾法收益。而在上述各種策略構(gòu)建過(guò)程中,基于大類(lèi)資產(chǎn)配置、行業(yè)配置、擇時(shí)與選股體系的量化策略均得到了廣泛應(yīng)用。

基金公司運(yùn)用最多的量化模型是多因子模型。影響股票收益的因子有多種,大致可分為長(zhǎng)期因子和短期因子。長(zhǎng)期因子包括價(jià)值因子,盈利質(zhì)量因子等,短期因子則包括市場(chǎng)技術(shù)分析以及動(dòng)量等因子。將這些因子有機(jī)地結(jié)合起來(lái),就構(gòu)成了對(duì)每一只股票的打分,此打分也稱(chēng)股票的預(yù)期收益。用此方法計(jì)算出來(lái)的預(yù)期收益盡管不像狙擊步槍一樣精準(zhǔn),卻可像沖鋒槍一樣,在大概率上具有較高的勝率。 在構(gòu)建投資組合過(guò)程中,與預(yù)期收益同等重要的是預(yù)期風(fēng)險(xiǎn)。

有些股票盡管有很高的預(yù) 期收益,但如果預(yù)期風(fēng)險(xiǎn)也很高,在歷史上收益的波動(dòng)率很大,那么在投資組合中所占的權(quán)重也不應(yīng)太高。在預(yù)測(cè)風(fēng)險(xiǎn)方面,專(zhuān)業(yè)機(jī)構(gòu)往往會(huì)購(gòu)買(mǎi)商業(yè)模型或開(kāi)發(fā)自己的風(fēng)險(xiǎn)模型來(lái)預(yù)測(cè)每一只股票的風(fēng)險(xiǎn),進(jìn)而計(jì)算組合風(fēng)險(xiǎn)。 在確定組合中個(gè)股權(quán)重時(shí),專(zhuān)業(yè)機(jī)構(gòu)會(huì)根據(jù)投資者的收益要求和風(fēng)險(xiǎn)承受能力,從量化因子庫(kù)中選擇適當(dāng)?shù)囊蜃訛橥顿Y者量身定做預(yù)期收益模型,同時(shí)兼顧股票的預(yù)期風(fēng)險(xiǎn)和交易成本,用優(yōu)化的方法計(jì)算組合中每只股票的權(quán)重。 阿爾法對(duì)沖策略是選擇具有超額收益能力的個(gè)股組合,同時(shí)運(yùn)用滬深300股指期貨對(duì)沖市場(chǎng)風(fēng)險(xiǎn)以獲得超額收益的絕對(duì)收益策略。此種策略追求的是與市場(chǎng)漲跌相關(guān)性較低的絕對(duì)收益。

由于我們的股票組合能夠戰(zhàn)勝市場(chǎng),所以現(xiàn)貨方面的盈利多于股指期貨方面的虧損,最終我們盈利。反之,如果市場(chǎng)下跌,現(xiàn)貨方面虧損,股指期貨方面會(huì)出現(xiàn)盈利。由于我們股票組合戰(zhàn)勝市場(chǎng),虧損的比市場(chǎng)小,那么股指期貨的盈利要大于股票方面的虧損,我們還是盈利。 主要風(fēng)險(xiǎn)在于選股策略 下面讓我們看兩個(gè)實(shí)例。以2012年2月為例,自2月1日至2月17日期間滬深300指數(shù)上漲3.13%, 此期間根據(jù)簡(jiǎn)單的多因子模型組合測(cè)算,模型上漲3.59%,戰(zhàn)勝市場(chǎng)。如果我們?cè)?月1日以2469點(diǎn)收盤(pán)價(jià)賣(mài)空1202合約,2月17日合約到期時(shí)以2537點(diǎn)平倉(cāng)。期間股指期貨虧損2.76%,股票盈利3.59%,最終我們盈利0.83%。 以2012年5月為例,自5月2日至5月18日滬深300指數(shù)下跌4.06%,此期間模型組合下跌3.74%,跌幅小于市場(chǎng)。如果我們5月2日以2686點(diǎn)賣(mài)空1205合約,至5月18日合約到期時(shí)以2576點(diǎn)平倉(cāng),期間股指期貨盈利4.12%,減去3.74%的股票虧損,最終我們盈利0.38%。 從以上兩個(gè)實(shí)例中可見(jiàn),不管市場(chǎng)上漲還是下跌,賣(mài)空股指期貨總能對(duì)沖掉大部分現(xiàn)貨股票組合的市場(chǎng)風(fēng)險(xiǎn)。阿爾法對(duì)沖策略的主要風(fēng)險(xiǎn)在選股策略上。

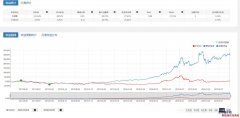

由于股票市場(chǎng)的規(guī)律性變化、一些突發(fā)事件的影響和統(tǒng)計(jì)模型本身的概率屬性,選股模型在某些月份或特殊時(shí)期有可能失去效用,出現(xiàn)做多的股票跑輸市場(chǎng)的情形,從而產(chǎn)生短期的虧損。這需要投資者有正確的認(rèn)識(shí),也要求基金經(jīng)理能不斷完善投資模型和操作技巧,增強(qiáng)獲勝概率。 熊市和震蕩市表現(xiàn)最佳 下面我們看看阿爾法對(duì)沖策略和貝塔策略的對(duì)比。貝塔策略是指被動(dòng)跟蹤指數(shù)的策略,從長(zhǎng)期來(lái)講,貝塔策略是可能盈利的,但由于股票市場(chǎng)波動(dòng)比較大,在某段特定時(shí)間內(nèi)往往會(huì)出現(xiàn)虧損或被套住的情況。以A股市場(chǎng)2011年1月4日到2012年11月29日的表現(xiàn),滬深300指數(shù)在2129點(diǎn)到3372點(diǎn)之間波動(dòng),日收益率最高為4.9%,最低為-3.8%,年化風(fēng)險(xiǎn)高達(dá)20%。同期的阿爾法對(duì)沖策略,日最高收益率為2.16%,最低為-0.31%,年化風(fēng)險(xiǎn)為2.1%,風(fēng)險(xiǎn)僅為指數(shù)的十分之一。

從累計(jì)收益來(lái)對(duì)比,2011年到現(xiàn)在滬深300指數(shù)虧損近30%,而阿爾法對(duì)沖策略則累計(jì)上漲23%。 很多投資者對(duì)貝塔風(fēng)險(xiǎn)的防范意識(shí)往往不足。市場(chǎng)跌50%以后需要100%的收益來(lái)回填。而投資者往往不能有足夠的信念和理由來(lái)堅(jiān)持,客觀上造成了追漲殺跌、市場(chǎng)漲而投資者虧損的局面。阿爾法對(duì)沖策略則有效地回避了市場(chǎng)過(guò)山車(chē)式的震蕩,使投資者能長(zhǎng)期穩(wěn)定地參與經(jīng)濟(jì)的發(fā)展、股市的成長(zhǎng)和個(gè)股的機(jī)會(huì)。

阿爾法對(duì)沖策略在操作中需要注意以下幾個(gè)事項(xiàng)。第一,現(xiàn)貨與期貨頭寸之前的差額,即風(fēng)險(xiǎn)暴露敞口不宜過(guò)大,否則會(huì)影響套期保值的效果。第二,由于現(xiàn)貨是長(zhǎng)期持有,而股指期貨合約有到期日,所以在股指期貨合約到期時(shí)需要向下一個(gè)合約展期,從而維持套期保值的延續(xù)性。第三,股指期貨有日盯市保證金制度,投資者需要密切注意股指期貨的保證金,以免被強(qiáng)制平倉(cāng)。第四,對(duì)沖策略在熊市和震蕩市中表現(xiàn)最佳,在牛市中投資者可適當(dāng)調(diào)整對(duì)沖比例,在拿到alpha收益的同時(shí)適當(dāng)收獲整個(gè)市場(chǎng)的上漲收益。